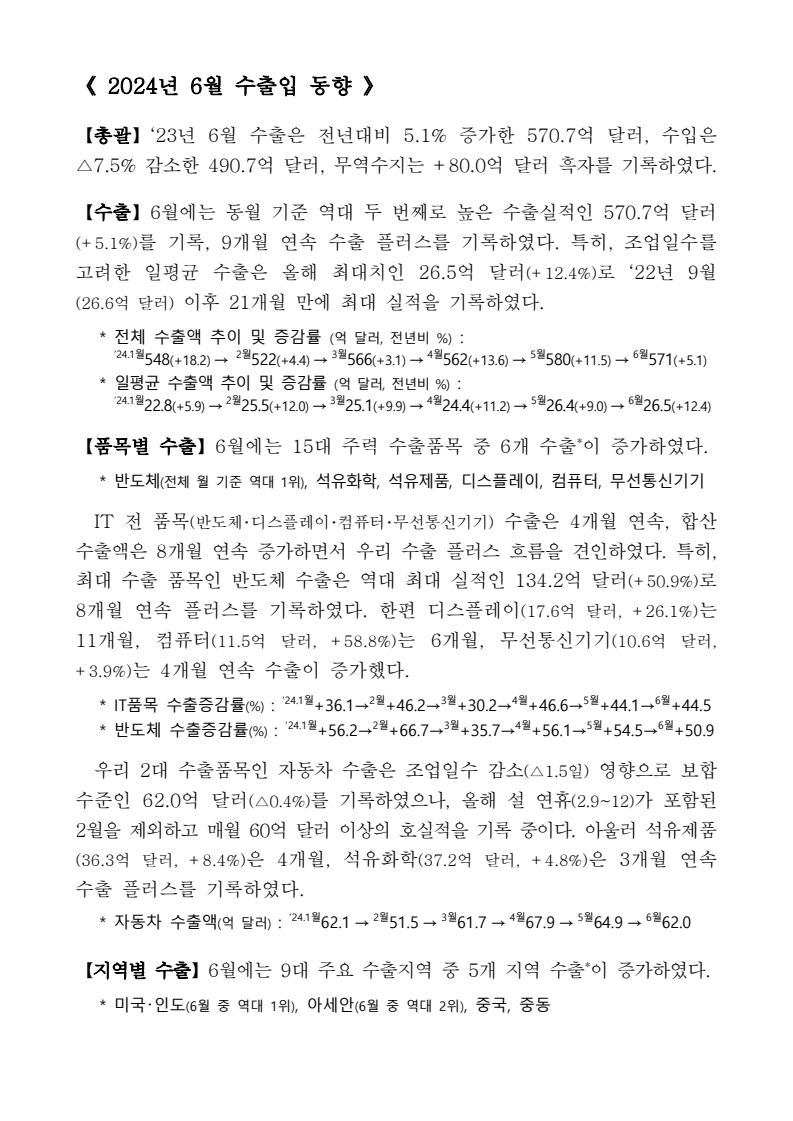

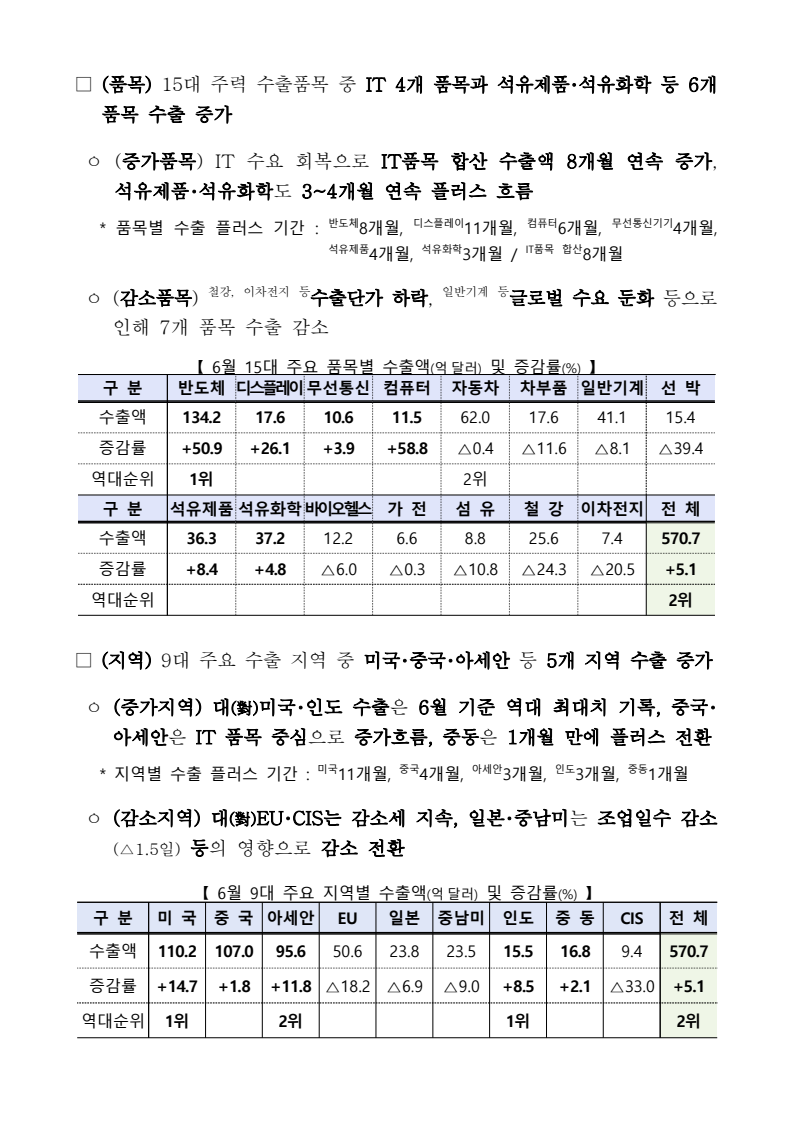

보도자료 보도시점 2024. 7. 1.(월) 11:00 배포 2024. 7. 1.(월) 2024년 상반기 및 6월 수출입 동향- 9개월 연속 수출 플러스…6월 반도체 수출 역대 최대 실적- 13개월 연속 흑자흐름…상반기흑자규모 ‘18년 이후 6년 만에 최대치 * 상반기 수출 3,348억 달러(+9.1%), 수입 3,117억 달러(△6.5%), 수지 +231억 달러 흑자 * 6월 수출 570.7억 달러(+5.1%), 수입 490.7억 달러(△7.5%), 수지 +80.0억 달러 흑자《 2024년 상반기 수출입 동향 》 【총괄】‘24년 상반기 수출은 전년 대비 +9.1% 증가한 3,348억 달러를 기록하였으며, 분기기준 수출 증가율도 작년 4분기 이후 확대되고 있다. 수입은 3,117억 달러로 △6.5% 감소하였고, 무역수지는 ’18년(+311억 달러) 이후 상반기 기준 최대 규모인 +231억 달러 흑자를 달성했다. * 분기별 수출 증감률(%) : ‘23.3Q △9.7 → 4Q +5.7 → ‘24.1Q +8.1 → ’24.2Q +10.0 * 상반기 무역수지(억불) : ‘18+311→‘19+186→‘20+106→‘21+173→‘22△109→‘23△263→(‘24)+231 【품목별 수출】상반기에는 15대 주요 수출품목 중 9개 품목 수출이 증가하였다. 우리 최대 수출품목인 반도체 수출은 메모리 가격 상승과 서버 중심전방산업 수요 확대로 전년대비 +52.2% 증가한 657억 달러를 기록하면서, 상반기 기준으로 역대 두 번째로 높은 실적을 달성하였다. 2위 수출품목인 자동차는 하이브리드차(+19.5%) 수출이 호조를 보이면서 상반기 기준 역대 최대 수출실적인 370억 달러(+3.8%)를 달성하였다. 한편 선박 수출은 ‘23년부터 이어온 호조세가 올해 상반기(118억 달러, +28.0%)에도 지속되었다. * 반도체 수출액(억불) : ‘22.上 690(상반기역대 1위) → 下 602 →’23.上 432 → 下 554 →‘24.上 657(역대 2위) * ‘24.上 자동차 세부품목별 증감률 : 하이브리드차+19.5, 내연기관차+7.2, 순수전기차△17.6 【지역별 수출】상반기에는 9대 주요 지역 중 6개 지역 수출이 증가하였다. 대(對)미국 수출은 역대 상반기 중 최대치인 643억 달러(+16.8%)를 기록, ‘21년부터 4년 연속 최대실적을 경신하였다. 대(對)중국 수출도 전년대비 5.4% 증가한 634억 달러로 우리 수출 증가세를 이끌어가고 있다. 【수입】상반기 수입은 △6.5% 감소한 3,117억 달러를 기록하였다. 에너지수입은 원유 수입이 소폭 증가(440억 달러, +3.9%)하였으나, 가스(△27.9%)・ 석탄(△23.5%) 수입이 크게 감소하면서 전체적으로 △10.0% 감소하였다. 《 2024년 6월 수출입 동향 》 【총괄】‘23년 6월 수출은 전년대비 5.1% 증가한 570.7억 달러, 수입은 △7.5% 감소한 490.7억 달러, 무역수지는 +80.0억 달러 흑자를 기록하였다. 【수출】6월에는 동월 기준 역대 두 번째로 높은 수출실적인 570.7억 달러(+5.1%)를 기록, 9개월 연속 수출 플러스를 기록하였다. 특히, 조업일수를 고려한 일평균 수출은 올해 최대치인 26.5억 달러(+12.4%)로 ‘22년 9월(26.6억 달러) 이후 21개월 만에 최대 실적을 기록하였다. * 전체 수출액 추이 및 증감률 (억 달러, 전년비 %) : ’24.1월548(+18.2) → 2월522(+4.4) → 3월566(+3.1) → 4월562(+13.6) → 5월580(+11.5) → 6월571(+5.1) * 일평균 수출액 추이 및 증감률 (억 달러, 전년비 %) : ’24.1월22.8(+5.9) → 2월25.5(+12.0) → 3월25.1(+9.9) → 4월24.4(+11.2) → 5월26.4(+9.0) → 6월26.5(+12.4) 【품목별 수출】6월에는 15대 주력 수출품목 중 6개 수출*이 증가하였다. * 반도체(전체 월 기준 역대 1위), 석유화학, 석유제품, 디스플레이, 컴퓨터, 무선통신기기 IT 전 품목(반도체・디스플레이・컴퓨터・무선통신기기) 수출은 4개월 연속, 합산수출액은 8개월 연속 증가하면서 우리 수출 플러스 흐름을 견인하였다. 특히, 최대 수출 품목인 반도체 수출은 역대 최대 실적인 134.2억 달러(+50.9%)로8개월 연속 플러스를 기록하였다. 한편 디스플레이(17.6억 달러, +26.1%)는 11개월, 컴퓨터(11.5억 달러, +58.8%)는 6개월, 무선통신기기(10.6억 달러, +3.9%)는 4개월 연속 수출이 증가했다. * IT품목 수출증감률(%) : ‘24.1월+36.1→2월+46.2→3월+30.2→4월+46.6→5월+44.1→6월+44.5 * 반도체 수출증감률(%) : ‘24.1월+56.2→2월+66.7→3월+35.7→4월+56.1→5월+54.5→6월+50.9 우리 2대 수출품목인 자동차 수출은 조업일수 감소(△1.5일) 영향으로 보합수준인 62.0억 달러(△0.4%)를 기록하였으나, 올해 설 연휴(2.9~12)가 포함된2월을 제외하고 매월 60억 달러 이상의 호실적을 기록 중이다. 아울러 석유제품(36.3억 달러, +8.4%)은 4개월, 석유화학(37.2억 달러, +4.8%)은 3개월 연속 수출 플러스를 기록하였다. * 자동차 수출액(억 달러) : ‘24.1월62.1 → 2월51.5 → 3월61.7 → 4월67.9 → 5월64.9 → 6월62.0 【지역별 수출】6월에는 9대 주요 수출지역 중 5개 지역 수출*이 증가하였다. * 미국・인도(6월 중 역대 1위), 아세안(6월 중 역대 2위), 중국, 중동 대(對)미국 수출은 역대 6월 중 최대치인 110.2억 달러(+14.7%)를 기록, 작년 8월 플러스 전환 이후 11개월 연속 월별 최대 수출실적을 갱신하고 있다. 대중국 수출은 4개월 연속 증가 흐름을 보이며 107.0억 달러(+1.8%)를 기록하였다. 조업일수를 고려한 일평균 수출(5.0억 달러, +8.9%)은7개월 연속 증가하였다. 한편 역대 6월 중 1위를 기록한 인도(15.5억 달러, +8.5%), 2위를 기록한 아세안(95.6억 달러, +11.8%)으로의 수출은 3개월 연속, 대중동 수출(16.8억 달러, +2.1%)은 1개월 만에 플러스로 전환되었다. * 대중국 수출(억 달러, %) : '24.1Q 308.6(+4.4) → 4월 105(+10.0) → 5월 114(+7.6) → 6월 107(+1.8) - 일평균 수출(억 달러, %) : ‘24.1Q 4.6(+5.2) → 4월 4.6(+7.6) → 5월 5.2(+5.1) → 6월 5.0(+8.9) 【수입】6월 수입은 490.7억 달러로 △7.5% 감소하였다. 에너지 수입액은 100.2억 달러로 가스(△2.5%)・석탄(△25.7%) 수입 감소에도 원유 수입이 증가(+8.2%)하면서 전체적으로는 소폭 증가(+0.4%)하였다. 【무역수지】6월 무역수지는 13개월 연속 흑자흐름을 이어가면서 전년 대비+67.6억 달러 개선된 +80.0억 달러 흑자를 기록, ‘20.9월(+84.2억 달러) 이후 45개월 만에 최대 흑자규모를 달성했다. * 무역수지(억 달러) : ‘24.1월4(+131)→2월41(+95)→3월43(+90)→4월15(+40)→5월49(+71)→6월80(+68) 《 평가 및 정책방향 》 【평가】‘24년 상반기 우리 수출이 보여준 성과는 수출기업과 대통령 이하 정부 부처, 수출지원기관이 함께 「수출 원팀 코리아」로서 힘써온 결과이다. 안덕근 산업통상자원부 장관은 “우리 수출이 9개월 연속 플러스, 13개월 연속 흑자흐름을 이어가고 있으며, 올해 상반기에는 ‘21년 이후 3년 만에 수출 플러스, 무역수지 흑자를 동시에 기록하였다”고 하면서, “특히 △’23년부진을 겪던 반도체 등 IT 품목 수출과 대중국・아세안 수출이 올해 크게 반등하는 가운데, △작년에 이어 올해 상반기에도 역대 최대실적을 갱신중인 자동차・미국 등의 수출 호조세가 지속되면서 우리 수출이 회복을 넘어 역대 최대 수출실적 달성이라는 목표로 나아가고 있다”고 평가하였다. * 주요 수출 반등 품목・시장 수출 증감률(‘23→’24.上, %) : 반도체△24→+52, 컴퓨터△53→+43, 디스플레이△12→+16 / 중국△20→+5, 아세안△13→+8 아울러 “정부는 민관 원팀으로 수출 확대에 가용한 모든 자원을 집중 지원하고, 리스크 요인에는 선제적으로 대응하여 우리 수출이 하반기에도 높은 성장세를 이어갈 수 있도록 총력을 다하겠다”고 밝혔다. 【정책방향】이를 위해 “△산업부는 7월 중 「제5차 민관합동 수출확대 대책회의」를 개최하여 ‘24년 상반기 수출실적 평가 및 하반기 수출여건을 점검하는 한편, 특히, △최근 우리 수출기업들이 애로를 겪고 있는 해상물류에 대해서는 관계부처가 함께 ①물류 상황 등을 실시간으로 면밀히 점검하면서, ②국적선사 임시선박 4척(총 15,000TEU 이상) 추가 투입, ③중소・중견기업 전용 선적 공간 제공(4대 주요항로, 항차당 1,685TEU), ④수출 바우처 지원 조기집행(하반기 202억원) 등을 통해 우리 수출에 미치는 부정적 영향을 최소화 할 수 있도록 신속하고 촘촘하게 지원해 나갈 것”이라고 밝혔다. ◇ 본 보도자료는 관세청 통관자료를 기초로 2024년 6월 수출입 실적을 분석한 것으로 6월 30일까지의 통관기준 잠정치를 기준으로 작성 ◇ 수출입 실적과 주요 품목별 수출 실적은 연간통계 확정 시(’25.2월)까지 정정 가능담당 부서 무역정책관실 책임자 과 장 이창훈 (044-203-4040) 수출입과 담당자 사무관 여수항 (044-203-4043) 사무관 홍승범 (044-203-4042) 주무관 강유라 (044-203-4047) 주무관 김지운 (044-203-4048) 2024년 6월 수출입 동향 수출 570.7억 달러(+5.1%), 수입 490.7억 달러(△7.5%) 1 6월 수출입 개요 □ (수출) 6월 수출은 전년 동월(543.0억 달러)비 +5.1% 증가한 570.7억달러【 월별 수출액 추이(억 달러) 】 【 월별 수출 증감률 추이(%) 】 □ (수입) 6월 수입은 전년 동월(530.6억 달러)비 △7.5% 감소한 490.7억달러【 월별 수입액 추이(억 달러) 】 【 월별 수입 증감률 추이(%) 】 □ (무역수지) 6월 무역수지는 +80.0억 달러 흑자 【 6월 수출입 실적 (억 달러, %) 】 【 무역수지 (억 달러) 】 구 분 ‘23년 ‘24년 6월 4월 5월 6월 수 출 543 (△5.9) 562 (+13.6) 580 (+11.5) 571 (+5.1) 수 입 531 (△11.8) 547 (+5.4) 532 (△2.0) 491 (△7.5) 무역수지 +12 +15 +49 +80 □ (품목) 15대 주력 수출품목 중 IT 4개 품목과 석유제품・석유화학 등 6개 품목 수출 증가 ㅇ (증가품목) IT 수요 회복으로 IT품목 합산 수출액 8개월 연속 증가, 석유제품・석유화학도 3~4개월 연속 플러스 흐름 * 품목별 수출 플러스 기간 : 반도체8개월, 디스플레이11개월, 컴퓨터6개월, 무선통신기기4개월, 석유제품4개월, 석유화학3개월 / IT품목 합산8개월 ㅇ (감소품목) 철강, 이차전지 등수출단가 하락, 일반기계 등글로벌 수요 둔화 등으로인해 7개 품목 수출 감소 【 6월 15대 주요 품목별 수출액(억 달러) 및 증감률(%) 】 구 분 반도체 디스플레이무선통신 컴퓨터 자동차 차부품 일반기계 선 박수출액 134.2 17.6 10.6 11.5 62.0 17.6 41.1 15.4 증감률 +50.9 +26.1 +3.9 +58.8 △0.4 △11.6 △8.1 △39.4 역대순위 1위 2위 구 분 석유제품 석유화학바이오헬스 가 전 섬 유 철 강 이차전지 전 체수출액 36.3 37.2 12.2 6.6 8.8 25.6 7.4 570.7 증감률 +8.4 +4.8 △6.0 △0.3 △10.8 △24.3 △20.5 +5.1 역대순위 2위 □ (지역) 9대 주요 수출 지역 중 미국・중국・아세안 등 5개 지역 수출 증가 ㅇ (증가지역) 대(對)미국・인도 수출은 6월 기준 역대 최대치 기록, 중국・ 아세안은 IT 품목 중심으로 증가흐름, 중동은 1개월 만에 플러스 전환 * 지역별 수출 플러스 기간 : 미국11개월, 중국4개월, 아세안3개월, 인도3개월, 중동1개월ㅇ (감소지역) 대(對)EU・CIS는 감소세 지속, 일본・중남미는 조업일수 감소(△1.5일) 등의 영향으로 감소 전환 【 6월 9대 주요 지역별 수출액(억 달러) 및 증감률(%) 】 구 분 미 국 중 국 아세안 EU 일본 중남미 인도 중 동 CIS 전 체수출액 110.2 107.0 95.6 50.6 23.8 23.5 15.5 16.8 9.4 570.7 증감률 +14.7 +1.8 +11.8 △18.2 △6.9 △9.0 +8.5 +2.1 △33.0 +5.1 역대순위 1위 2위 1위 2위 2 6월 수출입 주요 특징 (개괄) ①수출 9개월 연속 플러스 + 일평균 수출액 올해 최대치 기록②무역수지 13개월 흑자흐름 → 총 403억불 흑자규모 달성ㅇ 6월 수출은 +5.1% 증가한 570.7억 달러로 역대 6월 중 2위 실적을 기록하면서 9개월 연속 플러스 흐름 지속 * 역대 6월 수출액(억 달러) : (1위) 576(‘22) → (2위) 571(’24) → (3위) 548(‘21) - 조업일수를 고려한 일평균 수출는 +12.4% 증가한 26.5억불로 올해 최대실적, ‘22.9월 이후 21개월 만에 최대 실적 기록 * 일평균 수출액 추이 및 증감률 (억 달러, 전년비 %) : ’24.1월22.8(+5.9) → 2월25.5(+12.0) → 3월25.1(+9.9) → 4월24.4(+11.2) → 5월26.4(+9.0) → 6월26.5(+12.4) ㅇ 수입은 △7.5% 감소한 490.7억 달러, 에너지 수입은 가스(△2.5%)・석탄(△25.7%)수입 감소에도 원유 증가(+8.2%)로 소폭 증가(+0.4%) ㅇ 무역수지는 +80.0억 달러 흑자로 ‘20년 9월(+84.2억불) 이후 45개월 만에 최대 흑자 기록, 13개월 연속 흑자 달성(동기간 총 +403억불 흑자) * 무역수지(억 달러) : '24.1월+4 → 2월+41 → 3월+43 → 4월+15 → 5월+49 → 6월+80 (품목별 수출) 15대 주력 품목 중 반도체 등 6개 품목 수출 증가ㅇ IT 전 품목 4개월 연속 수출 플러스, 합산 수출액도 8개월 연속 증가 * IT품목 수출증감률(%) : ‘24.1월+36.1→2월+46.2→3월+30.2→4월+46.6→5월+44.1→6월+44.5 - 특히, 반도체 수출은 134.2억 달러로 역대 최대 실적을 달성하며, 8개월 연속 플러스 달성 ㅇ 자동차 수출은 조업일수 감소 영향으로 62.0억 달러(△0.4%), 보합세를 보였으나, 올해 설 연휴(2.9~12일)를 포함한 2월을 제외하고 매월 60억 달러 이상 호실적 기록 중 【 6월 15대 주요 품목별 수출액(억 달러) 및 증감률(%) 】 구 분 반도체 디스플레이무선통신 컴퓨터 자동차 차부품 일반기계 선 박수출액 134.2 17.6 10.6 11.5 62.0 17.6 41.1 15.4 증감률 +50.9 +26.1 +3.9 +58.8 △0.4 △11.6 △8.1 △39.4 역대순위 1위 2위 구 분 석유제품 석유화학바이오헬스 가 전 섬 유 철 강 이차전지 전 체수출액 36.3 37.2 12.2 6.6 8.8 25.6 7.4 570.7 증감률 +8.4 +4.8 △6.0 △0.3 △10.8 △24.3 △20.5 +5.1 역대순위 2위 【 반도체 】 ◈ AI 관련 전방산업 수요 확대로 서버・기업용 메모리 수출 호조 + 메모리 고정가격 두 자릿수 상승세 유지 → 수출 +50.9% 증가 * 수출증감률(%) : ’24.1월+56.2 → 2월+66.7 → 3월+35.7 → 4월+56.1 → 5월+54.5 → 6월+50.9 ➊ (수요) HBM, SSD 등 AI 서버용 고부가 메모리 제품 수요확대 + 파운드리 수주 증가와 IT 수요회복으로 패키징 기업 수출도 증가세 * 세부품목별 수출 증감률 * '24.6월 기준 비중 : (메모리) 65.8%, (시스템) 30.8%, (기타) 3.4% - 메모리(억 달러, %) : '24.1월53(+91)→2월61(+108)→3월74(+63)→4월58(+99)→5월69(+101)→6월88(+85) - 시스템(억 달러, %) : '24.1월36(+25)→2월34(+27)→3월38(+5)→4월37(+19)→5월41(+12)→6월41(+9) ➋ (가격) 6월 D램 고정가격은 2.1달러 수준, 낸드는 4.9달러 수준에서 유지 중 * 6월 고정價 증감률(%) : D램+54, 낸드+28 【 낸드・D램 고정가격($)】 【 반도체 외 IT 품목, 가전 】 ◈ (무선통신기기) 고성능 카메라모듈 등 고부가제품 중심 수출 증가세, 특히, 3분기 AI스마트폰・폴더블폰 신제품 출시에 따라 부품 수출증가 * 주요 지역별 수출액・증감률(6.1~25일, 억불, %) : 중국2.9(+1.6), 아세안2.1(+22.0) * 세부품목별 6월 수출증감률(전년比, %) : 스마트폰 △17.1, 휴대폰부품 +12.7 * 수출증감률(%) : ’24.1월△14 → 2월△17 → 3월+5 → 4월+11 → 5월+9 → 6월+4 ◈ (디스플레이) OLED폴더플 스마트폰 신제품 출시, 올림픽 특수 등으로 호조세 지속, LCD차량용 디스플레이 중심 수요 증가로 수출 견인 * 수출증감률(%) : ’24.1월+2 → 2월+20 → 3월+16 → 4월+16 → 5월+16 → 6월+26 * 세부품목별 6월 수출증감률(전년比, %) : OLED +30.8, LCD +12.5 ◈ (컴퓨터) △SSD 가격 상승(낸드가격 연동), △AI 서버 투자 확대에 따른 기업용 고용량 SSD 수요 확대로 올해 들어 수출 증가세 지속 * 수출증감률(%) : ’24.1월+37 → 2월+18 → 3월+25 → 4월+76 → 5월+48 → 6월+59 ◈ (가전) 글로벌 수요 둔화에도 불구, 프리미엄 고부가가치 가전(일체형 세탁・건조기)・AI 탑재 신제품 출시 등 효과로 수출 보합세(△0.3%) * 수출증감률(%) : ‘23.4Q+7 → ’24.1월+14 → 2월△5 → 3월△3 → 4월+9 → 5월+7 → 6월△0 【 자동차 ・조선・일반기계】 ◈ (자동차) 조업일수 감소 영향으로 역대 2위 실적 기록 ㅇ 하이브리드차, 내연기관차 중심 수출 호조세 지속 【 자동차 수출액(억 달러) 및 증감률(%) 】 * 세부품목별 수출증감률(%) : 하이브리드+28.6, 내연기관+8.3, 순수전기△46.8 ◈ (조선) 지난해 6월 수출물량이 집중되면서, 올해 선가 개선흐름 지속에도 불구 일시적으로 감소 전환 * 수출액・증감률(억 달러, %) : ’23.4월16 →5월10 →6월25 →‘24.4월17(+6)→5월21(+108) →6월15(△39) ◈ (일반기계) 조업일수 감소, 글로벌 건설경기 둔화에 따른 건설기계 수요 축소 영향으로 수출은 전년대비 소폭 감소 * 수출증감률(%) : ’24.1월+14 → 2월+1 → 3월△10 → 4월+0 → 5월△3.7 → 6월△8 【 석유화학・석유제품 】 * 국제유가(두바이유, $/b) : '23.5월 75.0 → 6월 75.0 → '24.5월 84.0(+12.1%) → 6월 82.6(+10.1%) ◈ (석유제품) 수송용 연료 중심으로 국제 제품가격이 소폭 상승하는 가운데, 수출 물량도 크게 증가하면서 4개월 연속 플러스 흐름 지속 * 국제제품가격(‘23.6→’24.6, $/B) : 휘발유 87.6 → 87.9, 경유 92.2 → 98.1 【 석유제품 수출액(억달러) 및 증감률(%)】 【 油化 수출액(억 달러) 및 증감률(%)】 ◈ (油化) 주요 생산업체 가동률 상승으로 수출물량 증가 + 유가 상승 등에 따라 단가도 점진적으로 회복 → 3개월 연속 증가세 유지 (지역별 수출) 주요 9대 수출시장 중 5개 지역으로의 수출 증가ㅇ 미국·중국·아세안 등 3대 주력시장으로 수출은 4월부터전지역에서 증가세 - 대미 수출은 자동차・석유화학 등 주력품목과, 반도체・컴퓨터등 IT품목 수출 호조세 → 11개월 연속 월별 역대 1위 실적 갱신 중 - 중국・아세안으로의 수출은 IT 업황 개선에 따른 반도체・디스플레이등 IT품목 수출이 증가하면서 전체 수출도 플러스 흐름 ㅇ 대인도 수출은 6월역대 1위 달성, 대중동 수출도 1개월 만에 플러스전환 * 대인도 역대 6월 수출액(억 달러) : (1위) 15.5(‘24) → (2위) 14.3(’22) → (3위) 14.3(‘23) * 대중동 수출증감률(%) : ’24.1월+14 → 2월△13 → 3월△15 → 4월+1 → 5월△4 → 6월+2 【 6월 9대 주요 지역별 수출액(억 달러) 및 증감률(%) 】 구 분 미 국 중 국 아세안 EU 일본 중남미 인도 중 동 CIS 전 체수출액 110.2 107.0 95.6 50.6 23.8 23.5 15.5 16.8 9.4 570.7 증감률 +14.7 +1.8 +11.8 △18.2 △6.9 △9.0 +8.5 +2.1 △33.0 +5.1 역대순위 1위 2위 1위 2위 ◈ (미국) △최대 수출품목인 자동차 수출이 호조세를 지속하는 가운데, △AI서버 투자와 관련된 반도체·컴퓨터 등도 높은 수출증가율 기록 * 주요품목 수출 증감률(6.1~25일, %) : (자동차)+26.5, (반도체)+215.4, (컴퓨터)+112.4 ㅇ 역대 6월 중 최대실적, 작년 8월부터 11개월 연속 월별 최대치 갱신 * 對美 수출액 추이(억 달러) : '24.1월 102 → 2월 98 → 3월 109 → 4월 114 → 5월 109 → 6월 110 * 對美 역대 6월 수출 순위(억 달러) : (1위)110.2('24년) → (2위)97.7(‘22년) → (3위)96.0(‘23년) ◈ (중국) 반도체(수출 1위 품목) 8개월 연속, DP(4위) 6개월 연속 증가 → IT 품목이 전체 수출 증가세를 견인 * 주요품목 수출 증감률(6.1~25일, %) : (반도체)+36.3, (디스플레이)+24.1 ㅇ 일평균 수출의 경우 7개월 연속 증가흐름 * 일평균 수출증감률(%) : ‘24.1Q 4.6(+5.2) → 4월 4.6(+7.6) → 5월 5.2(+5.1) → 6월 5.0(+8.9) 【 對美 수출액(억 달러)·증감률(전년비, %) 】 【 對中 수출액(억 달러)·증감률(전년비, %) 】 ◈ (아세안) 역내 최대시장인 對베트남(+18.8%, 비중 : 약 54%) 수출과 최대품목인 반도체 등 3대 품목 수출이 모두 두 자릿수 증가율 기록 * 수출 3대 품목 수출 증감률(6.1~25일, %) : (반도체)+51.1, (석유제품) +30.6, (디스플레이) +28.9 ◈ (對EU) 반도체·컴퓨터 등 IT 품목 수출 증가에도 불구, 양대 품목인 자동차·일반기계 등 감소세가 지속되면서 전체 수출은 감소(△18.2) * 주요품목 수출 증감률(6.1~25일, %) : (반도체)+41.8, (컴퓨터) +42.6, (자동차) △48.3 (수입) 에너지・비에너지 수입이 모두 감소하며 전체 수입도 감소ㅇ '24년 6월 수입은 490.7억 달러, 전년 동월(531억 달러) 대비 △7.5% 감소 * '24년 수입증감률 추이(%) : 1월△8 → 2월△13 → 3월△12 → 4월+5 → 5월△2 → 6월△8 ㅇ 석탄(△25.7%)・가스(△2.5%) 수입 감소에도 원유수입(+8.2%) 증가로 에너지 수입은 소폭증가(+0.4%) * (원유) 정유사 가동률 상승, 【 최근 에너지 수입액 (억 달러) 】 * 에너지 수입액・증감율(억 달러, 전년비) : (원유)66.1(+8.2%), (가스)22.5(△2.5%), (석탄)11.5(△25.7%) ㅇ 에너지를 제외한 수입의 경우, 전년비 △9.3% 감소한 390.5억 달러 - IT제품, 油化 수출과 밀접한 컴퓨터(+25.1%)·납사(+15.7%) 수입은 증가 - 소비재 수입(△17.3%)은 자동차(△39.6%)·전화기(△6.7%) 등 중심으로 감소 (수지) 13개월 연속 흑자, 지난 13개월 누적 흑자 +403억 달러ㅇ 6월 무역수지는 +80.0억 달러 흑자로 전년 동기대비 67.6억 달러 개선 ㅇ 월 기준 ‘20.9월(+84.2억 달러) 이후 45개월 만에 최대 흑자규모기록【 ‘22.1월 이후 월별 수지(억 달러) 】 - 8 - 2024년 상반기 수출입 동향 상반기 수출 3,348억 달러(+9.1%), 수입 3,117억 달러(△6.5%) - 상반기 기준, 역대 2위 수출액 기록 - 1 상반기 수출입 개요 □ (수출) '24.상반기 수출은 전년동기 대비 9.1% 증가한 3,348억 달러ㅇ 월평균 수출은 558억 달러를 기록, 역대 상반기 수출액 중 2위실적 * 역대 상반기 수출액(억 달러) : (1위) 3,505(‘22년) → (2위) 3,348(‘24년) → (3위) 3,070(‘23년) ㅇ 일평균 수출도 전년동기 대비 9.9% 증가(25.1억 달러), 역대 2위 기록 * 역대 상반기 일평균 수출액(억 달러) : (1위) 26.3(‘22년) → (2위) 25.1(‘24년) → (3위) 22.8(‘23년) □ (수입) '24.상반기 수입은 전년동기 대비 6.5% 감소한 3,117억 달러ㅇ 원유 소폭 증가, 가스·석탄 감소 → 전체 에너지 수입은 감소(△10.0%) * '24.상반기 에너지 수입액·증감률(억 달러) : (원유) 440(+3.9%), (가스) 176(△27.9%), (석탄) 86(△23.5%) □ (교역) '24.상반기 교역액은 전년동기 대비 1.0% 증가한 6,465억 달러□ (수지) +231억 달러 흑자, 전년동기(△263억 달러) 대비 +494억 달러 개선ㅇ '23.6월부터 흑자기조 13개월 연속 유지, 총 +403억 달러 흑자 기록【 상반기 수출입 실적 (통관기준 잠정치) 】 (단위 : 억 달러, %, 관세청) 구 분 ‘23년 ‘24년 상반기 1월 2월 3월 4월 5월 6월 상반기수 출 3,070 (△12.4) 548 (+18.2) 522 (+4.4) 566 (+3.1) 562 (+13.6) 580 (+11.5) 571 (+5.1) 3,348 (+9.1) 수 입 3,333 (△7.8) 544 (△7.9) 481 (△13.2) 523 (△12.3) 547 (+5.4) 532 (△2.0) 491 (△7.5) 3,117 (△6.5) 교 역 6,403 (△10.1) 1,091 (+3.6) 1,003 (△4.8) 1,088 (△5.0) 1,109 (+9.4) 1,112 (+4.6) 1,061 (△1.1) 6,465 (+1.0) 수 지 △263 +4 +41 +43 +15 +49 +80 +231 - 9 - 2 상반기 수출입 주요 특징 (개괄) 상반기 수출액은 역대 2위 실적인 3,348억 달러기록상반기 무역수지는 +231억 달러 흑자로 '18.상반기 이후 최대ㅇ '23.1분기 이후 수출 개선 흐름, '24.2분기까지 수출 증가율 지속 상승 * 분기별 수출 증감률(%) : ‘23.1Q△12.8 →2Q△12.0 →3Q△9.7→4Q+5.7→'24.1Q+8.1→2Q+10.0 ㅇ 수출의 점진적 개선과 에너지가격 안정화 흐름 등에 따른 수입 감소로 상반기 무역수지(231억 달러) 또한 대폭 개선(전년동기비 +494억 달러) * 분기별 무역수지(억 달러) : ‘23.1Q△228 → 2Q△35 → 3Q+64 → 4Q+96 → '24.1Q+88 → 2Q+143 【 연도별 상반기 총 수출액(억 달러) 】 【 '23년 이후 분기별 수출액·증감률 추이】 (품목) 15대 주력품목 중 반도체·자동차 등 9개 품목 플러스 △자동차는 상반기 중 역대 최대, △반도체는 '22년에 이어 2위ㅇ △반도체·디스플레이·컴퓨터 등 IT품목, △자동차·선박 등 수송기계류 및 △석유제품·석유화학 등 소재품목 수출이 고르게 증가 【 '24.상반기 15대 주력 품목 수출 실적 (단위 : 억 달러, %) 】 구 분 반도체 자동차 석유제품 석유화학 선 박 디스플레이바이오헬스 컴퓨터수출액 657.4 370.1 264.7 241.5 117.6 88.9 73.9 52.0 증감률 +52.2 +3.8 +7.7 +4.1 +28.0 +16.2 +8.8 +43.2 역대순위 2위 1위 - - - - 3위 - 구 분 가 전 일반기계 철 강 차부품 섬 유 무선통신 이차전지 총 계수출액 41.4 262.0 166.3 113.2 53.4 69.5 39.7 3,348.1 증감률 +3.5 △1.7 △10.2 △2.6 △4.9 △1.6 △21.2 +9.1 역대순위 - - - - - - - 2위 - 10 - ㅇ (자동차) SUV·하이브리드 중심 상반기 기준 역대 최고실적 기록 * 역대 상반기 수출 순위(억 달러) : (1위)370('24) → (2위)356('23) → (3위)252('14) * 품목별 수출(억 달러) : (내연)247(+7.2%), (하이브리드)62(+19.5%), (순수전기차)60(△17.6%) 【 자동차 상반기 수출액·증감률 추이 】 ㅇ (반도체) △'23.1분기 저점 이후 수출 증가세 지속, △'23.11월 플러스 전환 이후 8개월 연속 증가, △상반기 기준 역대 2위 실적 기록 * 역대 상반기 수출 순위(억 달러) : (1위)690('22) → (2위)657('24) → (3위)613('18) - AI수요 호조와 함께 HBM 및 서버 고성능제품(DDR5) 수요 확대 → 메모리반도체 고정가격은 '23.4분기부터 반등하여 상승세 지속【 반도체 수출액 추이(억 달러) 】 【 메모리반도체 고정가격 추이($, Trendforce) 】 ㅇ (반도체 外 IT품목) △디스플레이 수출은 전년동기 대비 모바일·PC 등 전방수요 확대로 두 자릿수 증가율(+16%) 기록, △컴퓨터SSD는 낸드가격 상승세와 함께 대폭 증가(+43%) * '23.上→'24.上 IT품목 출하량 추이(백만대, Trendforce) : (모바일) 652→700, (PC) 107→111 - 다만, 무선통신 수출의 경우 '24.1분기 중국('24.1~5월 기준 수출비중 : 35%) 內 아이폰 수요 부진 등 영향으로 전년과 보합수준(△2%) ㅇ (석유제품·석유화학) △전년동기 대비 유가 상승 및 △정기보수 일정 부재에 따른 업계 가동률 상승 → 단가·물량 양 측면에서 긍정적으로 작용하며 수출 증가에 기여 * 국제유가 추이($/b, 두바이유) : ('23.상반기) 79.07 → ('24.상반기) 83.28(+5.3%) ㅇ (일반기계) 중국('24.1~5월 기준 수출비중 : 13%) 부동산 경기 부진 및 '23.상반기 역대 최대실적에 따른 逆기저효과 등이 복합작용 ㅇ (선박) ‘21년 높은 선가로 수주한 高부가선박 본격 인도 → 수출 두 자릿수 성장(+28%) * 클락슨 선가지수 : (‘20.6월) 126.9 → (12월) 125.6 → (’21.6월) 138.8 → (‘21.12월) 153.6 ㅇ (철강·이차전지) 핵심광물철광석·리튬 등 가격이 전년동기 대비 하락하면서 이에 시차를 두고 연동되는 수출단가 하락 → 철강·이차전지 수출 감소의 주요요인으로 작용 * 수출단가 비교($/ton, '23.1~5월→'24.1~5월) : (철강) 1,273 → 1,160, (이차전지) 10,195 → 6,914 - 11 - (지역) 9대 주요지역 중 對美·中·아세안 등 6개 시장 플러스△미국은 반기 역대 최대, △중국·아세안은 올해 증가흐름 확대【 '24.상반기 주요 9대 지역 수출 실적 (단위 : 억 달러, %) 】 구 분 미 국 중 국 아세안 EU 일본 중남미 중 동 인 도 CIS 수출액 643.0 634.1 555.4 334.9 144.9 145.8 95.2 93.2 56.2 증감률 +16.8 +5.4 +8.0 △6.5 +1.8 +18.2 △3.2 +8.0 △21.3 역대순위 1위 - 2위 3위 - - - 1위 - ㅇ (미국) 양대 품목인 자동차·일반기계 동반 호조세로 11개월 연속 플러스, '24.上 월평균 수출107억 달러은 기존 역대 최대실적인 '23년96억 달러 수준 상회 * 수출 증감률(%) : ‘23.상반기 +0.2 → '23.하반기 +10.6 → '24.1Q +15.3 → 2Q +18.1 * 품목별 수출 증감률(%, '24.1.1~6.25 기준) : (자동차) +29.8, (일반기계) +31.1, (차부품) +4.5 ㅇ (중국) 對中 수출의 약 49% 차지하는 IT품목(반도체 포함) 업황 개선, 올해 들어 분기별 수출 플러스 전환 이후 2분기까지 증가세 확대 * 분기별 수출 증감률(%) : ‘23.1Q△29.7 →2Q△22.2 →3Q△20.7 →4Q△4.4 →'24.1Q+4.4→2Q+6.4 * 품목별 수출 증감률(%, '24.1.1~6.25 기준) : (반도체) +36.6, (디스플레이) +26.8, (석유화학) △2.0 ㅇ (아세안) △IT 全품목 수출 증가세, △역내 최대 수출시장인 對베트남 수출(비중: 약 49%) 두 자릿수 증가(+13%) 등으로 3개 분기 연속 플러스 * 분기별 수출 증감률(%) : ‘23.1Q△19.3 →2Q△22.0 →3Q△14.0 →4Q+7.7→'24.1Q+1.7→2Q+14.5 * 품목별 수출 증감률(%, '24.1.1~6.25 기준) : (반도체) +27.0, (무선통신) +19.2, (DP) +3.2, (컴퓨터) +29.1 【 對미국 수출 추이(억 달러) 】 【 對중국 수출 추이(억 달러) 】 【 對아세안 수출 추이(억 달러) 】 (수입) 에너지△10.0%·소비재△7.7% 수입 감소로 전체 수입 감소△6.5% , 산업생산·수출과 밀접한 반도체+8.3%·나프타+10.0% 수입은 증가ㅇ △원유는 유가 상승 및 도입물량 증가(업계 가동률 상승 등)로 소폭 증가, △가스·석탄의 경우 국제가격 하락으로 전년동기 대비 감소 【 '24.상반기 에너지원별 수입동향(단위 : 금액억불, 중량만ton) 】 구 분 수입액 수입중량(석탄: 1~5월 기준) 국제가격 변화 원 유 439.9 (+3.9%) 6,897 (+2.2%) 두바이유($/b) 79.07 → 83.28 (+5.3%) 가 스 175.9 (△27.9%) 2,796 (+3.2%) JKM($/mmBtu) 19.32 → 10.73 (△44.5%) 석 탄 85.8 (△23.5%) 4,787 (△2.5%) 호주탄($/ton) 206.9 → 131.5 (△36.4%) - 12 - 3 수출 총력지원 강화 □ 안덕근 산업통상자원부 장관은 “우리 수출이 9개월 연속 플러스, 13개월 연속 흑자흐름을 이어가고 있다”고 하며, “특히 올해 상반기에는 ‘21년 이후 3년 만에 수출 플러스와 흑자를 동시에 기록”하였다고 강조ㅇ 이어서 “특히 작년 1분기 저점 이후 분기별 수출 증가율오 지속적으로 상승하고 있으며, 반기별 수출액도 증가흐름에 있다”고 평가함 □ 이어서 안 장관은 “‘23년 부진을 겪던 반도체 등 IT 품목 수출과 대중국・ 아세안 수출이 올해 크게 반등하는 가운데, 작년에 이어 올해 상반기에도 자동차 수출과 대미국 수출이 역대 1위 수출실적을 기록하고 있다”고 하며 * 주요 수출 반등 품목・시장 수출 증감률(‘23→’24.上, %) : 반도체△24→+52, 컴퓨터△53→+43, 디스플레이△12→+16 / 중국△20→+5, 아세안△13→+8 ㅇ “우리 수출이 회복을 넘어 역대 최대 수출실적 달성이라는 목표로 나아가고 있다”고 평가하였다. □ 안 장관은 “우리 수출이 하반기에도 높은 성장세를 이어갈 수 있도록 정부는 민관 원팀으로 수출 확대에 가용한 모든 자원을 집중 지원하면서, 리스크 요인에는 선제적으로 대응할 것”이라고 하며, ㅇ 이를 위해 △산업부는 7월 중 「민관합동 수출확대 대책회의」를 개최하여‘24년 상반기 수출실적 평가 및 하반기 수출여건을 점검하는 한편, ㅇ △최근 우리 수출기업들이 애로를 겪는 해상물류에 대해서는 관계부처가 함께 ① 해상운임 등 물류 상황 실시간 점검, ② 국적선사 임시선박 4척(총 15,000 TEU 이상) 추가 투입, ③ 중소・중견기업 전용 선적공간 제공(4대 주요 항로, 항차당 1,685TEU). ④ 수출 바우처 지원 조기집행(하반기 202억원) 등을 통해 우리 기업에 미치는 부정적 영향이 최소화 될 수 있도록 신속하고 촘촘하게 지원해 나가겠음 - 13 - 참 고 15대 주요 수출 품목 규모 및 증감률 (단위: 백만 달러, %) 순 번 품 목 ’23.6 ‘24.4 ‘24.5 ‘24.6 금 액 증감률 금 액 증감률 금 액 증감률 금 액 증감률1 반도체 8,896 △28.0 9,955 56.1 11,379 54.5 13,420 50.9 2 석유제품 3,345 △40.0 4,357 18.7 4,604 8.3 3,626 8.4 3 석유화학 3,553 △22.2 4,312 13.0 4,084 7.3 3,722 4.8 4 자동차 6,228 58.3 6,788 10.3 6,489 4.8 6,200 △0.4 전기차* 1,570 131.1 1,228 △10.1 1,143 △18.4 891 △43.2 5 일반기계 4,470 8.1 4,611 0.0 4,304 △3.7 4,107 △8.1 6 철강제품 3,382 3.1 2,819 △5.8 2,924 △11.9 2,562 △24.3 7 자동차부품 1,987 5.5 1,960 2.9 1,836 △5.3 1,757 △11.6 8 디스플레이 1,396 △11.1 1,430 16.3 1,634 15.8 1,760 26.1 OLED 1,032 △6.6 988 6.4 1,193 11.5 1,350 30.8 9 선박 2,540 103.1 1,709 5.5 2,061 108.4 1,540 △39.4 10 무선통신기기 1,019 △12.3 1,148 11.3 1,248 9.4 1,060 3.9 11 바이오헬스 1,296 △6.3 1,241 21.0 1,293 18.7 1,218 △6.0 12 컴퓨터 725 △53.5 783 75.5 1,045 48.5 1,152 58.8 13 섬유 987 △3.0 944 1.1 962 1.6 880 △10.8 14 이차전지 930 17.0 618 △20.1 644 △19.3 740 △20.5 15 가전 658 3.2 740 9.4 720 7.0 656 △0.3 전체 54,298 △5.9 56,175 13.6 58,042 11.5 57,072 5.1 * 순수전기차(BEV), 수소전기차(FCEV), 플러그인 하이브리드차(PHEV) 3개 차종 모두 포함 - 14 - 품목·지역별 상세 수출 동향 (6월) 1 품목별 상세 수출 동향 □ (반도체 : 50.9%) ①메모리 가격 상승과 함께 ②클라우드 서비스 확대에 따른 AI 서버 출하량 증가 등 전방산업 수요 회복 등으로 8개월 연속 수출 증가 및 사상 최대 수출액 기록 * 반도체 수출액/증감률(억 달러) : (’23.6) 89.0(△28.0%) → (’24.6) 134.2(+50.9%) * 메모리반도체 수출액/증감률(억 달러) : (’23.6) 47.7(△38.8%) → (’24.6) 88.3(+85.2%) □ (자동차 : △0.4%) ①하이브리드 차량 신차효과(싼타페, 카니발) 등은 수출 증가요인으로 작용하였으나, ②전년대비 조업일수 감소(△1.5일) 영향으로 전년과 수출 보합세 * 자동차 수출액/증감률(억 달러) : (’23.6) 62.3(+58.3%) → (’24.6) 62.0(△0.4%) * 하이브리드 자동차 수출액/증감률(백만 달러) : (’23.6) 9.0(+49.6%) → (’24.6) 11.5(+28.6%) □ (석유제품 : 8.4%) 정제 마진은 여전히 낮은 수준이나, ①글로벌 제품가격이 상승하는 가운데, ②수송용 연료(휘발유, 항공유) 위주의 수요 증가로 4개월 연속 수출 증가 * 석유제품 수출액/증감률(억 달러): (’23.6) 33.4(△40.0%) → (’24.6) 36.3(+8.4%) * 항공유 수출액/증감률(백만 달러) : ('23.6) 5.8 → ('24.6) 6.7(+14.7%) * 싱가폴 정제마진($/B, 로이터) : (’24.1Q) 7.32 → (4월) 3.96 → (5월) 2.94 → (6.1~14) 3.67 □ (바이오헬스 : △6.0%) ①바이오시밀러 허가품목이 증가하며 해외시장에서 점유율은 확대 중이나, ②글로벌 기업간 경쟁 심화 등에 따른 수출단가 하락 영향으로 수출 감소 * 바이오헬스 수출액/증감률(억 달러) : (’23.6) 13.0(△6.3%) → (’24.6) 12.2(△6.0%) * 의약품 수출액/증감률(억 달러) : (’23.6) 7.9(△10.9%) → (’24.6) 7.4(△5.3%) - 15 - □ (디스플레이 : 26.1%) ①OLED 채용 태블릿 신제품 판매 호조와 더불어, ②폴더블 스마트폰 신제품 패널 공급 등으로 11개월 연속 수출 증가* 디스플레이 수출액/증감률(억 달러) : (’23.6) 14.0(△11.1%) → (’24.6) 17.6(+26.1%) * OLED 수출액/증감률(억 달러) : (’23.6) 10.3(△6.6%) → (’24.6) 13.5(+30.8%) □ (무선통신 : 3.9%) ①고성능 카메라 모듈 등 고부가가치 부품 비중 확대, ②AI스마트폰·폴더블폰 등 프리미엄 모델 출시로 4개월 연속 수출 증가* 무선통신기기 수출액/증감률(억 달러) : (’23.6) 10.2(△2.2%) → (’24.6) 10.6(+3.9%) * 휴대폰 부품 수출액/증감률(억 달러) : (’23.6) 6.9(+11.8%) → (’24.6) 7.8(+12.7%) □ (석유화학 : 4.8%) ①글로벌 공급 과잉으로 인해 국제유가 상승에 따른 수출단가 상승효과는 제한적이나, ②주요업체 가동률 상승 및 중국・미국 등 주요시장 내 수요 회복세 등에 힘입어 수출 증가 * 석유화학 수출액/증감률(억 달러) : (’23.6) 35.5(△22.2%) → (‘24.6) 37.2(+4.8%) * 석유화학 수출단가($/톤): (’23.6) 1,212 → (‘24.6e ) 1,263(△2.1%) * 6.1∼25일 수출액/증감률(억 달러) : (中) 10.0(△4.6%), (美) 3.5(+50.0%), (EU) 3.3(+19.1%) □ (컴퓨터 : 58.8%) ①SSD 가격 상승세 및 등 AI 서버 수요 증가, ②미국· 중국 등 주요 수출 시장 수요 회복세 영향으로 6개월 연속 수출 증가* 컴퓨터 수출액/증감률(억 달러) : (’23.6) 7.3(△53.5%) → (‘24.6) 11.5(+58.8%) * SSD 수출액/증감률(억 달러) : (’23.6) 5.3(△60.4%) → (‘24.6) 9.6(+81.3%) * 6.1∼25일 수출액/증감률(억 달러) : (美) 2.6(+112.4%), (中) 1.1(△22.8%), (EU) 0.9(+42.6%) □ (가전 : △0.3%) ➀세탁기·냉장고 등 대형 생활가전 판매는 확대, ➁주요 수출 시장인 미국・EU 내 수요위축 우려 등으로 수출 전년 보합수준* 가전 수출액/증감률(억 달러) : (’23.6) 6.6(+3.2%) → (’24.6) 6.6(△0.3%) * 6.1∼25일 수출액/증감률(억 달러) : (美) 2.8(+11.4%), (EU) 0.5(+6.8%), (亞) 0.4(△9.0%) - 16 - □ (선박 : △39.4%) ①컨테이너·LNG선 등 고부가선박을 중심으로 수출이 견조하게 이어지고 있으나, ➁작년 6월 수출물량 집중에 따른 逆기저효과로일시적으로 수출 감소 * 선박 수출액/증감률(억 달러) : (’23.6) 25.4(+103.1%) → (’24.6) 15.4(△39.4%) * 6.1∼25일 수출액/증감률(억 달러) : (중남미) 2.1(△58.7%), (EU) 2.0(△45.7%), (亞) 1.5(+1.3%) □ (섬유 : △10.8%) 섬유 제품 수요 둔화로 의류 및 섬유소재 수출 감소* 섬유 수출액/증감률(억 달러) : (’23.6) 9.9(△3.0%) → (’24.6) 8.8(△10.8%) * 패션의류 수출액/증감률(억 달러) : (’23.6) 2.3(+0.3%) → (’24.6) 2.0(△12.9%) * 6.1∼25일 수출액/증감률(억 달러) : (亞) 2.5(△10.7%), (中) 1.0(+9.9%), (美) 1.0(△2.5%) □ (일반기계 : △8.1%) ➀일부 시장(미국·중동 등) 내 설비투자 확대 기대에도➁글로벌 건설경기 회복 둔화, ➂조업일수 감소(△1.5일) 영향으로 감소* 일반기계 수출액/증감률(억 달러) : (’23.6) 44.7(+8.1%) → (’24.6) 41.1(△8.1%) * 6.1∼25일 수출액/증감률(억 달러) : (美) 9.6(△0.2%), (中) 4.9(+18.8%), (EU) 4.3(△2.1%) □ (철강 : △24.3%) ①글로벌 건설 시장 부진으로 수요 둔화, ②주요국 수요 정체에 따른 단가 하락 지속 등이 복합 작용하며 수출 감소 * 철강 수출액/증감률(억 달러) : (’23.6) 33.8(+3.1%) → (’24.6) 25.6(△24.3%) * 철강재 수출단가($/톤): (’23.6) 1,346 → (‘24.6e ) 1,133(△15.8%) * 6.1∼25일 수출액/증감률(억 달러) : (亞) 3.1(△19.5%), (美) 2.5(△10.2%), (中) 2.0(△17.3%) □ (이차전지 : △20.5%) ①최근 리튬·니켈 등 광물 가격 소폭 상승에도 단가 반영 시차(약 1~2분기 이후 반영)로 인해 수출 단가가 낮게 유지되는 가운데②자동차 주요 OEM 기업(테슬라 등)들의 재고조정 지속 등으로 수출 감소* 이차전지 수출액/증감률(억 달러) : (’23.6) 9.3(+17.0%) → (’24.6) 7.4(△20.5%) * 이차전지 수출단가 증감률($/톤): (’23.6) 11,173 → (‘24.6e ) 7,308(△34.6%) - 17 - 2 지역별 상세 수출 동향 □ (미국 : 14.7%) ①자동차(친환경차・SUV 수요 지속에 따른 국산차 판매 증가세 유지), ②반도체(AI 수요 증가에 따른 HBM 등 수출 호조) 등 주요 품목 수출이 지속적으로 증가하면서 11개월 연속 수출 증가 및 역대 6월 중 1위 실적 달성 * 미국 수출액/증감률(억 달러) : (’23.6) 96.0(△1.7%) → (’24.6) 110.2(+14.7%) * 6.1∼25일 수출액/증감률(억 달러) : (자동차) 26.5(+26.5%), (반도체) 7.7(+215.4%), (자동차부품) 5.5(+4.6%), (석유화학) 3.5(+50.0%) □ (중국 : 1.8%) ①철강 등 일부 품목 감소에도, ②반도체(AI서버 등 전방산업 수요 증가), ③디스플레이(OLED 패널 판매 호조) 등 주요 품목 수출이증가하여 4개월 연속 수출 증가 * 중국 수출액/증감률(억 달러) : (’23.6) 105.0(△19.0%) → (’24.6) 107.0(+1.8%) * 6.1∼25일 수출액/증감률(억 달러) : (반도체) 33.8(+36.3%), (일반기계) 4.9(+18.8%), (디스플레이) 3.5(+24.1%), (석유화학) 2.0(△17.3%) □ (아세안 : 11.8%) ①반도체(글로벌 IT업황 회복), ②석유제품(유가 상승세 + 말레이시아·필리핀 등 현지 자동차 연료 수요 확대), ③디스플레이(스마트폰 등 전자제품 판매 호조에 따른 수요 증가) 등 IT품목 호조에 따라 3개월 연속 수출 증가 □ (EU : △18.2%) ①반도체(물가 안정에 따른 가전 등 IT 산업 수요 확대) 등 수출 증가에도, ②자동차(경기 위축에 따른 수요 감소 지속), ③자동차부품(자동차 판매 및 생산 감소에 따른 수요 감소) 등 주요 품목 수출이 감소하면서 전년 대비 수출 감소 * EU 수출액/증감률(억 달러) : (’23.6) 61.8(+18.1%) → (’24.6) 50.6(△18.2%) * 6.1∼25일 수출액/증감률(억 달러) : (반도체) 2.2(+41.8%), (석유화학) 3.3(+19.1%) (자동차부품) 2.3(△20.0%),, (자동차) 3.8(△48.3%) * 아세안 수출액/증감률(억 달러) : (’23.6) 85.5(△16.9%) → (’24.6) 95.6(+11.8%) * 6.1∼25일 수출액/증감률(억 달러) : (반도체) 20.9(+51.1%), (석유화학) 4.7(+32.2%) (석유제품) 9.8(+30.6%), (디스플레이) 9.6(+28.9%) - 18 - □ (중남미 : △9.0%) ①일반기계(멕시코 고정자산 투자 증가로 인한 설비 수요 확대, 브라질 금리 인하 기조 지속 및 인프라 투자 확대 등) 호조세에도 ②철강(글로벌 철강 시장 경쟁 심화, 수입사전시고제도 개편 등 영향) 등 일부 품목 수출 실적이하락하며 전년 대비 수출 감소 * 중남미 수출액/증감률(억 달러) : (’23.6) 25.8(+11.2%) → (’24.6) 23.5(△9.0%) * 6.1∼25일 수출액/증감률(억 달러) : (일반기계) 2.6(+13.4%), (자동차부품) 2.0(+8.1%), (철강) 2.1(△28.6%), (선박) 2.1(△58.7%) □ (중동 : 2.1%) ①일반기계(현지 조업일수 감소에 따른 인도 물량 감소 등) 등 수출은 감소하였으나, ②최대 수출품목인 자동차(역내 인구 증가 및 국산차 브랜드 인지도 향상) 수출이 증가하면서 수출 증가 * 중동 수출액/증감률(억 달러) : (’23.6) 16.5(+14.4%) → (’24.6) 16.8(+2.1%) * 6.1∼25일 수출액/증감률(억 달러) : (자동차) 3.1(+7.2%), (자동차부품) 0.7(+16.2%), (일반기계) 1.6(△13.1%), (철강) 0.7(△31.7%) □ (인도 : 8.5%) ①반도체(메모리 반도체 단가 회복 및 스마트폰 수요 증가 영향) 수출이 큰 폭으로 증가하였고, ②석유화학(관개, 상수도 인프라 투자에 따른 PVC 파이프 수요 증가), ③일반기계(제조업 및 인프라 확대에 따른 수요 증가) 등 주요 품목 수출이 호조를 보이며 역대 6월 중 1위 실적 달성 * 인도 수출액/증감률(억 달러) : (’23.6) 14.3(△0.1%) → (’24.6) 15.5(+8.5%) * 6.1∼25일 수출액/증감률(억 달러) : (석유화학) 2.4(+48.3%), (반도체) 1.9(+254.2%), (일반기계) 1.5(+17.9%), (철강) 1.8(+2.0%) □ (일본 : △6.9%) ➀석유제품(인바운드 호황에 따른 경유 수요 증가세 유지), 석유화학 등 주요 품목 수출이 높은 증가율을 보이고 있으나, ➁철강(건설업 경기 부진 및 인건비 상승에 따른 수요 감소) 등 수출이 하락하면서 전년 동기 대비 소폭 감소 * 일본 수출액/증감률(억 달러) : (’23.6) 25.6(△3.6%) → (’24.6) 23.8(△6.9%) * 6.1∼25일 수출액/증감률(억 달러) : (석유제품) 4.3(+22.9%), (석유화학) 1.4(+36.3%), (철강) 2.5(△9.3%), (일반기계) 1.6(△25.6%) - 19 - 품목·지역별 상세 수출 동향 (상반기) 1 품목별 상세 수출 동향 □ (반도체 : 52.2%) ①모바일·서버·PC 등 글로벌 전방산업 수요 상승세, ②메모리 고정가격 상승 및 ③HBM·서버용 SSD 등 고부가제품 수출이 확대되는 등 업황 회복으로 역대 상반기 수출액 순위 2위 달성 * 메모리 고정價($) : [D램] (‘23.上) 1.61 → (‘24.上) 1.95, [낸드] (‘23.上) 3.95→(‘24.上) 4.87 * 반도체 수출액/증감률(억 달러) : (’23.上) 432.1(△37.4%) → (’24.上) 657.4(+52.2%) * SSD 수출액/증감률(억 달러) : (’23.上) 25.8(△68.3%) → (’24.上) 40.6(+57.7%) □ (자동차 : 3.8%) ①최대 수출시장인 북미·유럽으로의 견조한 수출과 함께②전기차·하이브리드 등 친환경 차량이 호조세를 유지하며 역대 상반기 수출 최고실적 달성 * 자동차 수출액/증감률(억 달러) : (’23上) 356.5(+46.5%) → (’24.上) 370.0(+3.8%) * 전기차 수출액/증감률(억 달러) : (’23.上) 85.1(+89.8%) → (’24.上) 70.2(△17.5%) * 1.1~6.25일 수출액/증감률(억 달러) : (美) 184.5(+29.8%), (EU) 39.4(△30.0%) (중동) 22.9(△18.7%), (중남미) 12.1(△8.3%) □ (석유제품 : 7.7%) ①전년동기 대비 업계 정기보수 일정 축소에 따른 가동률 상승으로 수출물량이 증가하였으며, ②전년동기 대비 국제유가 상승에 따른 수출단가 상승으로 상반기 수출 증가 * 석유제품 수출단가($/톤) : (’23.上) 781 → (‘24.上e ) 794(+1.5%) * 석유제품 수출액/증감률(억 달러) : (’23.上) 245.8(△19.8%) → (’24.上) 264.7(+7.7%) * 국제유가(두바이유, $/bbl) : (’23.上) 79.07 → (’24.上) 83.28(+5.3%) □ (일반기계 : △1.7%) ①글로벌 건설경기 회복지연은 건설기계 수요 감소요인으로 작용하였으나, ②미국·중동·중남미 내 인프라 투자 정책은 수출 증가 요인으로 작용하면서 전년동기 대비 보합세 * 일반기계 수출액/증감률(억 달러) : (’23.上) 266.4(+1.7%) → (’24.上) 262.0(△1.7%) * 1.1~6.25일 수출액/증감률(억 달러) : (美) 79.8(+31.1%), (中) 32.6(△12.9%) (중동) 12.6(+2.3%), (중남미) 19.7(+16.1%) - 20 - □ (석유화학 : 4.1%) ①전년동기 대비 주요 업체 설비 가동률 상승과 함께, ②국제유가 상승에 따른 제품단가 상승 등 영향으로 상반기 수출 증가* 석유화학 수출액/증감률(억 달러) : (’23.上) 232.1(△23.3%) → (’24.上) 241.5(+4.1%) * '24.5월 中 제조업 구매관리지수(PMI) : '24.1월(49.2), 2월(49.1), 3월(51.1), 4월(51.4), 5월(51.7) □ (선박 : 28.0%) ①‘24년 선박 수출단가는 ’21년도 선가 상승분이 반영(전년비 +22.8%)되었고, 이와 함께 ②고부가가치 선박인 컨선과 LNG선이선박 수출을 견인하며 수출 증가 * 클락슨 선가지수: (’19.6) 130.9→(’20.6) 126.9 →(’21.6)138.8 →(’22.6)161.5 →(’23.6) 170.9 * 국내 LNG선 발주량(만CGT) : (’20) 427 → (’21) 629 → (’22) 1,452 * 선박 수출액/증감률(억 달러) : (’23.上) 91.8(+11.4%) → (’24.上) 117.6(+28.0%) □ (디스플레이 : 16.2%) ①주력 품목인 고부가 OLED의 신규 채용 분야(모바일·자동차 등) 확대, ②高사양 LCD를 적용한 신제품 출시 등 전방산업 수요가 전반적으로 확대되면서 수출 증가 * 디스플레이 수출액/증감률(억 달러) : (’23.上) 76.5(△29.2%) → (’24.上) 88.9(+16.2%) * OLED 수출액/증감률(억 달러) : (’23.上) 57.4(△23.4%) → (’24.上) 62.6(+9.1%) □ (바이오헬스 : 8.8%) ➀바이오시밀러 신규 제품 출시 및 글로벌 시장 內 수요 확대, ➁위탁생산(CMO) 생산 capa 확대 및 신규 수주 계약 체결 등 바이오의약품 수출 여건 개선으로 역대 상반기 수출액 3위 기록* 바이오헬스 수출액/증감률(억 달러) : (’23.上) 67.9(△26.5%) → (’24.上) 73.9(+8.8%) * 의약품 수출액/증감률(억 달러) : (’23.上) 40.2(△34.8%) → (’24.上) 46.4(+15.4%) * 1.1∼6.25일 수출액/증감률(억 달러) : (EU) 20.8(+12.2%), (美) 12.3(+25.1%), (중동) 2.8(+1.5%) □ (컴퓨터 : 43.2%) ①낸드 공급업체의 공급량 조절 및 ②글로벌 IT업황 개선흐름 등에 따른 기업용·소비자용 SSD 수요 확대로 상반기 수출 증가* SSD 수출액(백만 달러) : (’23.上) 39.5(+53.2%) → (’24.上) 40.6(+57.7%) * 컴퓨터 수출액/증감률(억 달러) : (’23.上) 36.3(△61.7%) → (’24.上) 52.0(+43.2%) - 21 - □ (가전 : 3.5%) ①주요 수출시장인 북미·EU 내 대형가전 중심 수요 증가, ②온디바이스 AI 가전 출시 등 프리미엄 제품 확대로 수출 단가가 상승 하는 등 회복세를 보이며 수출 증가 * 가전 수출액/증감률(억 달러) : (’23.上) 40.0(△8.0%) → (’24.上) 41.4(+3.5%) * 1.1~6.25일 수출액/증감률(억 달러) : (美) 20.3(+3.5%), (EU) 3.8(+8.7%), (中) 2.3(+11.3%) □ (철강 : △10.2%) ①철강 구조물 등 해외 인프라 투자에 따른 일부 수요 확대 요인에도 불구, ②수요산업(건설 등) 부진에 따른 글로벌 철강 시장 회복 지연, ③철강재 수출단가 하락 등의 영향으로 수출 감소 * 철강재 수출단가($/톤) : (’23.上) 1,286 → (’24.上e ) 1,157(△10.0%) * 철강 수출액/증감률(억 달러) : (’23.上) 185.1(△10.8%) → (’23.上) 166.3(△10.2%) □ (차부품 : △2.6%) ①미국·EU 등 주요 완성차 수출 시장 내 조립용 부품 관련 견조한 수요를 보이고 있으나, ②중고차 판매 수요 둔화 및 수리서비스 수요 감소 등이 복합 작용하며 상반기 수출 보합 * 차부품 수출액/증감률(억 달러) : (’23.上) 11.6(△1.4%) → (’24.上) 113.2(△2.6%) * 1.1~6.25일 수출액/증감률(억달러) : (美) 40.4(+4.5%), (EU) 20.0(△18.4%), (중남미) 2.5(△7.3%) □ (무선통신 : △1.6%) ①고가형 모델 판매 비중 확대 및 부품 가격 상승으로 평균 수출단가는 높아졌으나, ②연초 신규모델(아이폰 등) 판매 수요 확대 흐름이 더디게 시현되면서 수출 소폭 감소 * 무선통신기기 수출액/증감률(억 달러) : (’23.上)70.6(△16.9%) → (’24.上) 69.5(△1.6%) * 1.1~6.25일 수출액/증감률(억 달러) : (중) 23.6(△16.0%), (亞) 14.7(+19.2%), (美) 6.1(△4.4%) □ (섬유 : △4.9%) ①주력 품목인 편직물·부직포 등 범용 소재 수요는 회복 흐름을 보였으나, ②아시아 주요 소싱국(베트남·인도네시아 등) 수요 개선세 둔화, ③최대 시장인 중국 내 의류 소비위축으로 감소 * 섬유 수출액/증감률(억 달러) : (’23.上) 56.1(△13.3%) → (’24.上) 53.4(△4.9%) * 1.1~6.25일 수출액/증감률(억 달러) : (베) 10.1(△2.6%), (亞) 17.5(+0.3%), (美) 6.8(△2.0%) □ (이차전지 : △21.2%) ①주요 OEM 기업들의 계속된 배터리 재고물량 조정, ②리튬·니켈 등 광물 가격 하락에 따른 수출단가 하락으로 수출 감소* 이차전지 수출액/증감률(억 달러) : (’23.上) 50.3(+6.4%) → (’24.上) 39.7(△21.2%) * 1.1∼6.25일 수출액/증감률(억 달러) : (美) 14.8(△33.9%), (EU) 7.0(△33.2%), (中) 2.0(△7.5%) - 22 - 2 지역별 상세 수출 동향 □ (미국 : 16.8%) ①자동차(지속적인 친환경차, 고부가가치 차량 수출 확대), ②일반기계(스마트 팩토리 및 자동화 추세에 따른 로봇·산업기계 등 수요 증가), ③반도체(반도체 경기 회복, AI 수요 확대) 등 주력 품목 수출이 증가하면서, 반기 기준 역대 최대 수출 실적 * 미국 수출액/증감률(억 달러) : (’23.上) 550.7(+0.2%) → (’24.上) 643.0(+16.8%) * 1.1~6.25일 수출액/증감률(억 달러) : (자동차) 184.5(+29.8%), (일반기계) 79.8(+31.1%), (반도체) 43.3(+207.3%), (자동차부품) 40.4(+4.5%) □ (중국 : 5.4%) ①일반기계(부동산 경기 침체 영향) 등 수출 감소에도, 최대 수출 품목인 ②반도체(메모리 가격 회복 및 스마트폰, 서버 등 반도체 수요 증가 영향)를 포함하여 ③디스플레이(폴더블폰 패널 시장 확대) 등 주요 품목 수출 증가로 상반기 수출 플러스 * 중국 수출액/증감률(억 달러) : (’23.上) 601.8(△26.1%) → (’24.上) 634.1(+5.4%) * 1.1~6.25일 수출액/증감률(억 달러) : (반도체) 219.7(+36.6%), (디스플레이) 23.7(+26.8%) (석유화학) 79.6(△2.0%), (일반기계) 32.6(△12.9%) □ (아세안 : 8.0%) ①반도체(베트남 현지 IT제품 수요 증가, 싱가포르 AI 제품 수요 확대), ②석유화학(제조업 및 식품, 음료 산업 확장 등 전방산업 활성화에 따른 호조세), ③무선통신기기(신제품 출시 등 따른 수요 증가 영향) 등으로 수출 증가* 아세안 수출액/증감률(억 달러) : (’23.上) 514.5(△20.6%) → (’24.上) 555.4(+8.0%) * 1.1~6.25일 수출액/증감률(억 달러) : (반도체) 124.6(+27.0%), (석유화학) 32.3(+24.2%), (석유제품) 83.0(+16.1%), (무선통신기기) 14.7(+19.2%) □ (EU : △6.5%) ①바이오헬스(바이오의약품 시장 확대, 위탁개발생산 활성화에 따른 현지진출 법인 판매 호조) 등 일부 품목 수출은 증가, 다만, ②자동차 (경기 회복지연으로 소비자 구매력 감소), ③일반기계(신규 투자 둔화) 등은 감소* EU 수출액/증감률(억 달러) : (’23.上) 358.4(+5.6%) → (’24.上) 334.9(△6.5%) * 1.1~6.25일 수출액/증감률(억 달러) : (바이오헬스) 20.9(+12.2%), (반도체) 13.6(+27.7%), (일반기계) 30.0(△19.0%), (자동차) 39.4(△30.0%) - 23 - □ (중남미 : 18.2%) 주력 품목인 ①일반기계(고정 자산 투자 증가, 인프라 확대 등에 따른 기계 장비 수요 증가), ②디스플레이(멕시코 자동차 산업 성장에 따른 차량용 디스플레이 수요 증가, 브라질 소비자 구매력 증가에 따른 고가형 전자제품 판매 확대 영향) 등 수출 호조에 따라 상반기 수출 증가 * 중남미 수출액/증감률(억 달러) : (’23.上) 123.4(△14.3%) → (’24.上) 145.9(+18.2%) * 1.1~6.25일 수출액/증감률(억 달러) : (일반기계) 19.7(+16.1%), (디스플레이) 6.2(+142.3%), (자동차부품) 14.4(+4.9%), (철강) 16.2(△2.5%) □ (일본 : 1.8%) ①바이오헬스(일본 제약사 출하 중단에 따른 원료의약품 수입 감소 지속) 등은 감소하였으나, 최대 수출품목인 ②석유제품(경기 회복 기대에 따른 이동 수요 증가, 외국인 여행객 증가) 등이 증가하면서, 상반기 수출 증가* 일본 수출액/증감률(억 달러) : (’23.上) 142.4(△10.9%) → (’24.上) 144.9(+1.8%) * 1.1~6.25일 수출액/증감률(억 달러) : (석유제품) 32.4(+45.6%), (석유화학) 8.0(+1.1%), (바이오헬스) 5.3(△13.6%), (반도체) 5.3(△24.4%) □ (중동 : △3.2%) ①석유제품(자동차, 선박 등 다양한 분야 윤활유 수요 증가 및 국제유가 상승) 등 수출이 증가하였으나, 최대 품목인 ②자동차(역내 경쟁 심화) 수출 감소 등 영향으로 수출 소폭 감소 * 중동 수출액/증감률(억 달러) : (’23.上) 98.3(+14.7%) → (’24.上) 95.2(△3.2%) * 1.1~6.25일 수출액/증감률(억 달러) : (석유제품) 3.4(+59.4%), (일반기계) 12.6(+2.3%), (자동차부품) 4.4(+1.4%), (자동차) 22.9(△18.7%) □ (인도 : 8.0%) ①석유화학(高품질, 적시 공급 등 경쟁력 있는 한국산 제품 수요 증가, 제조업 경기 호조 및 인프라 투자 확대에 따른 수요처 확대), ②반도체(스마트폰, TV 등 전자제품 시장 확대 영향) 등 주요품목 호조세로 상반기 수출 증가* 인도 수출액/증감률(억 달러) : (’23.上) 86.3(△4.0%) → (’24.上) 93.2(+8.0%) * 1.1~6.25일 수출액/증감률(억 달러) : (반도체) 13.4(+74.1%), (석유화학) 17.2(+15.5%), (석유제품) 5.1(+24.7%), (일반기계) 9.6(+5.6%) - 24 - 가. 수출추이 ① 월별 수출실적 (억 달러, 전년동기대비%) 구분 ‘23.6 7 8 9 10 11 12 ‘24.1 2 3 4 5 6 수출액 543 505 520 547 550 556 576 548 522 566 562 580 571 증감률 △5.9 △16.2 △8.1 △4.4 4.9 7.3 5.0 18.2 4.4 3.1 13.6 11.5 5.1 일평균 23.6 21.5 21.66 26.0 26.2 23.2 25.6 22.8 25.5 25.1 24.4 26.4 26.5 ② 수출액 및 수출증감률 추이 ③ 수출물량 추이 * 수출 물량은 관세청 세관 신고상의 중량(톤) 기준이며, 한국은행이 발표하는 수출금액지수 및 수출물량지수는 ‘15년(100) 기준I. 수출 동향 (잠정치) (억 달러, 만 톤, 전년동기대비%) 구 분 ‘23.6 7 8 9 10 11 12 ‘24.1 2 3 4 5 6 물 량 1,564 1,518 1,570 1,548 1,633 1,563 1,673 1,711 1,572 1,682 1,649 1,675 1,463 증감률 10.1 △5.3 △7.3 0.2 14.2 4.3 4.6 14.7 △3.1 7.1 9.6 4.4 △6.4 금액지수 125.3 118.8 122.6 129.8 126.3 131.5 131.2 126.8 122.7 132.8 131.8 136.6 - 물량지수 114.4 108.4 110.4 115.7 112.6 118.5 119.1 113.6 109.1 117.2 114.3 119.0 - - 25 - ④ 원화표시 수출 동향 구분 ‘23.6 7 8 9 10 11 12 ‘24.1 2 3 4 5 6 환율 (₩/$) 1,296.7 1,286.3 1,318.5 1,329.5 1,350.7 1,310.4 1,304.0 1,323.6 1,331.71,330.71,367.81,365.41,380.1 수출액 (억 달러) 543.0 504.6 519.9 546.5 549.9 555.6 575.7 547.6 521.9 565.7 561.8 580.4 570.7 증감률 (%) △5.9 △16.2 △8.1 △4.4 4.9 7.3 5.0 18.2 4.4 3.1 13.6 11.5 5.1 수출액 (조원) 70.4 64.9 68.6 72.7 74.3 72.8 75.1 72.5 69.5 75.3 76.8 79.2 78.8 증감률 (%) △4.4 △17.6 △8.1 △8.7 △0.7 3.1 5.6 25.4 9.4 5.0 17.8 14.6 11.9 * 원화표시 수출액은 달러 표시 수출액을 원/달러 기준 환율로 환산한 수치임 나. 품목별 6월 수출 추이 ① 15대 품목별 6월 수출증감률(%) - 26 - ② 15대 품목별 수출 추이 (백만 달러, 전년동기대비%, 비중%) 품목명 ’23년 전체 ‘23년 ‘24년 6월 7월 8월 9월 10월 11월 12월 1월 2월 3월 4월 5월 6월선박 21,792 2,540 1,699 1,575 1,355 2,839 1,474 3,666 2,511 1,798 2,138 1,709 2,061 1,540 (19.9) (103.1) (△33.0) (32.0) (14.6) (101.8) (31.6) (46.6) (76.0) (15.9) (102.1) (5.5) (108.4) (△39.4) 3.4 4.7 3.4 3.0 2.5 5.2 2.7 6.4 4.6 3.4 3.8 3.0 3.6 2.7 무선 통신 기기 15,465 1,019 952 1,206 1,610 1,712 1,763 1,165 1,340 1,036 1,115 1,148 1,248 1,060 (△10.2)(△12.3)(△15.4) (△8.6) (△3.6) (△4.5) (8.3) (△3.0) (△14.2)(△16.6) (5.1) (11.3) (9.4) (3.9) 2.4 1.9 1.9 2.3 2.9 3.1 3.2 2.0 2.4 2.0 2.0 2.0 2.2 1.9 일반 기계 53,434 4,470 4,395 4,100 4,393 4,314 4,920 4,669 4,401 4,474 4,300 4,611 4,304 4,107 (4.6) (8.1) (2.9) (7.6) (9.8) (10.3) (13.8) (2.1) (14.1) (0.8) (△10.4) (0.0) (△3.7) (△8.1) 8.5 8.2 8.7 7.9 8.0 7.8 8.9 8.1 8.0 8.6 7.6 8.2 7.4 7.2 석유 화학 45,704 3,553 3,532 3,904 3,863 3,616 3,782 3,799 4,020 3,958 4,054 4,312 4,084 3,722 (△15.9)(△22.2)(△23.7)(△11.4) (△5.0) (△3.2) (6.1) (4.0) (4.6) (△2.6) (△1.6) (13.0) (7.3) (4.8) 7.2 6.5 7.0 7.5 7.1 6.6 6.8 6.6 7.3 7.6 7.2 7.7 7.0 6.5 철강 제품 35,192 3,382 2,953 2,860 2,882 2,640 2,653 2,696 2,767 2,672 2,882 2,819 2,924 2,562 (△8.5) (3.1) (△10.2)(△11.3) (7.3) (△0.9) (△11.1) (△5.2) (2.0) (△10.1) (△7.9) (△5.8) (△11.9)(△24.3) 5.6 6.2 5.9 5.5 5.3 4.8 4.8 4.7 5.1 5.1 5.1 5.0 5.0 4.5 반도체 98,630 8,896 7,443 8,559 9,935 8,939 9,520 11,029 9,374 9,943 11,671 9,955 11,379 13,420 (△23.7)(△28.0)(△33.6)(△20.6)(△13.6) (△3.1) (12.9) (21.7) (56.2) (66.7) (35.7) (56.1) (54.5) (50.9) 15.6 16.4 14.8 16.5 18.2 16.3 17.1 19.2 17.1 19.1 20.6 17.7 19.6 23.5 자동차 70,864 6,228 5,903 5,293 5,227 5,880 6,529 6,384 6,210 5,153 6,169 6,788 6,489 6,200 (31.1) (58.3) (15.0) (28.7) (9.4) (19.7) (21.5) (17.8) (24.7) (△7.9) (△5.0) (10.3) (4.8) (△0.4) 11.2 11.5 11.7 10.2 9.6 10.7 11.8 11.1 11.3 9.9 10.9 12.1 11.2 10.9 석유 제품 51,999 3,345 3,882 4,467 4,917 5,181 4,491 4,484 4,797 4,432 4,656 4,357 4,604 3,626 (△17.3)(△40.0)(△39.3)(△32.6) (△6.5) (16.1) (△6.7) (△4.0) (13.7) (△3.7) (3.7) (18.7) (8.3) (8.4) 8.2 6.2 7.7 8.6 9.0 9.4 8.1 7.8 8.8 8.5 8.2 7.8 7.9 6.4 디스 플레이 18,587 1,396 1,688 1,910 1,810 2,093 1,904 1,529 1,302 1,345 1,420 1,430 1,634 1,760 (△12.1)(△11.1) (△4.6) (4.1) (4.0) (15.5) (5.9) (10.9) (2.1) (20.2) (16.1) (16.3) (15.8) (26.1) 2.9 2.6 3.3 3.7 3.3 3.8 3.4 2.7 2.4 2.6 2.5 2.5 2.8 3.1 섬유 10,915 987 865 829 883 838 955 933 865 817 870 944 962 880 (△11.3) (△3.0) (△15.7)(△10.9) (△8.5) (△9.0) (0.5) (△10.1) (8.0) (△11.9)(△14.3) (1.1) (1.6) (△10.8) 1.7 1.8 1.7 1.6 1.6 1.5 1.7 1.6 1.6 1.6 1.5 1.7 1.7 1.5 가전 7,944 658 664 649 713 657 667 591 673 662 692 740 720 656 (△1.0) (3.2) (2.4) (11.6) (7.3) (5.7) (13.9) (2.9) (14.1) (△4.5) (△2.7) (9.4) (7.0) (△0.3) 1.3 1.2 1.3 1.2 1.3 1.2 1.2 1.0 1.2 1.3 1.2 1.3 1.2 1.1 자동차 부품 22,954 1,987 2,022 1,904 1,940 1,770 1,922 1,771 1,902 1,952 1,911 1,960 1,836 1,757 (△1.6) (5.5) (△0.5) (5.9) (△3.6) (△3.8) (3.5) (△10.8) (10.2) (△3.1) (△6.8) (2.9) (△5.3) (△11.6) 3.6 3.7 4.0 3.7 3.6 3.2 3.5 3.1 3.5 3.7 3.4 3.5 3.2 3.1 컴퓨터 7,449 725 721 522 652 626 608 686 715 620 888 783 1,045 1,152 (△53.3)(△53.5)(△33.4)(△54.7)(△53.9)(△30.5)(△29.3)(△34.5) (37.5) (17.8) (24.5) (75.5) (48.5) (58.8) 1.2 1.3 1.4 1.0 1.2 1.1 1.1 1.2 1.3 1.2 1.6 1.4 1.8 2.0 바이오 헬스 13,344 1,296 962 921 1,124 1,043 1,206 1,299 1,152 1,165 1,317 1,241 1,293 1,218 (△18.1) (△6.3) (△17.6)(△25.2)(△14.9) (△1.6) (18.0) (4.2) (3.4) (9.3) (10.0) (21.0) (18.7) (△6.0) 2.1 2.4 1.9 1.8 2.1 1.9 2.2 2.3 2.1 2.2 2.3 2.2 2.2 2.1 이차전지 9,831 930 741 740 789 684 894 950 597 700 669 618 644 740 (△1.5) (17.0) (△16.0)(△21.3)(△16.4)(△14.5) (23.1) (△0.7) (△25.4)(△18.7)(△23.1)(△20.1)(△19.3)(△20.5) 1.6 1.7 1.5 1.4 1.4 1.2 1.6 1.7 1.1 1.3 1.2 1.1 1.1 1.3 - 27 - ③ 신규 유망 품목별 수출 추이 (백만 달러, 전년동기대비%) 품목명 ’23년 전체 ‘23년 ‘24년 6월 7월 8월 9월 10월 11월 12월 1월 2월 3월 4월 5월 6월OLED 14,104 1,032 1,265 1,481 1,416 1,671 1,447 1,087 826 913 989 988 1,193 1,350 (△7.8) (△6.6) (△0.4) (16.0) (3.6) (15.5) (1.4) (5.6) (△14.9) (12.7) (7.0) (6.4) (11.5) (30.8) SSD 5,220 532 531 356 463 423 390 481 502 448 698 601 849 964 (△61.0) (△60.4) (△39.1) (△63.3) (△62.2) (△42.9) (△42.2) (△38.4) (57.5) (21.6) (29.6) (107.0) (60.6) (81.3) MCP 19,743 2,143 1,427 1,670 2,074 1,845 2,015 2,524 1,960 2,308 2,730 2,159 2,699 3,742 (△22.0) (△14.5) (△21.9) (△19.6) (△15.9) (12.2) (49.6) (69.9) (76.4) (117.1) (69.0) (119.6) (112.1) (74.7) ④ 5대 유망 소비재 수출 추이 (백만 달러, 전년동기대비%) 품목명 ’23년 전체 ‘23년 ‘24년 6월 7월 8월 9월 10월 11월 12월 1월 2월 3월 4월 5월 6월농수산 식품 10,846 942 835 888 900 937 997 934 877 853 933 1,034 977 963 (3.5) (6.3) (△5.5) (2.3) (11.0) (13.5) (16.8) (5.7) (18.0) (△3.9) (△4.3) (14.4) (8.8) (2.2) 화장품 8,466 737 642 698 825 763 771 697 797 718 777 855 881 782 (6.4) (12.5) (4.8) (12.2) (11.8) (10.7) (21.2) (17.5) (71.0) (11.2) (0.5) (26.0) (14.6) (6.2) 패션 의류 2,510 225 195 185 203 199 235 234 199 162 182 187 205 196 (△4.5) (0.3) (△8.8) (△6.9) (△10.7) (△13.8) (0.6) (△2.8) (26.5) (△19.6) (△22.8) (△15.0) (△5.7) (△12.9) 생활 유아용품 7,897 653 636 686 720 650 709 650 692 669 824 899 762 695 (△0.0) (1.3) (△8.2) (12.8) (5.4) (8.5) (18.9) (2.2) (24.0) (1.6) (17.1) (44.9) (17.0) (6.4) 의약품 7,866 786 561 497 672 627 708 783 719 733 826 794 820 744 (△25.0) (5.1) (△7.3) (△29.6) (△8.1) (17.4) (26.6) (8.6) (6.5) (21.5) (13.1) (29.6) (34.2) (△5.3) 다. 주요 지역별 6월 수출 추이 ① 주요 지역별 6월 수출 증감률(%) - 28 - ② 주요 지역별 수출 추이 (백만 달러, 전년동기대비%) 지역 ’23년 전체 ‘23년 ‘24년 6월 7월 8월 9월 10월 11월 12월 1월 2월 3월 4월 5월 6월중국 124,818 10,502 9,928 10,515 10,998 10,993 11,343 10,864 10,698 9,645 10,522 10,474 11,379 10,695 (△19.9) (△19.0) (△24.9) (△19.8) (△17.6) (△9.6) (△0.3) (△3.0) (16.2) (△2) (0.4) (10.0) (7.6) (1.8) 미국 115,696 9,599 9,309 8,959 10,078 10,060 10,944 11,281 10,244 9,805 10,891 11,409 10,934 11,015 (5.4) (△1.7) (△7.9) (2.4) (9.0) (17.1) (24.7) (20.7) (27.1) (9.0) (11.4) (24.3) (15.6) (14.7) 일본 29,001 2,556 2,363 2,363 2,512 2,492 2,543 2,487 2,544 2,375 2,128 2,440 2,627 2,379 (△5.2) (△3.6) (△5.3) (△7.2) (△2.7) (9.7) (10.5) (2.4) (10.8) (1.2) (△11.8) (18.1) (2.4) (△6.9) 아세안 109,123 8,552 8,868 9,658 9,406 10,524 9,780 9,438 8,778 8,508 9,460 9,044 10,188 9,563 (△12.6) (△16.9) (△22.4) (△10.8) (△8.0) (14.0) (8.1) (1.1) (6.0) (0.8) (△1.2) (9.7) (21.9) (11.8) EU(27) 68,188 6,182 5,632 5,542 5,735 5,014 5,396 5,034 5,701 5,664 5,703 5,648 5,721 5,057 (0.2) (18.1) (△8.5) (2.7) (6.0) (△10.7) (2.3) (△19.9) (5.2) (△8.4) (△6.8) (△7.1) (△2.2) (△18.2) 중동 18,798 1,645 1,483 1,428 1,382 1,534 1,392 1,753 1,667 1,438 1,557 1,671 1,503 1,680 (7.3) (14.4) (△2.8) (7.0) (△2.2) (8.8) (△7.4) (△1.2) (13.7) (△13.2) (△15.3) (0.9) (△3.9) (2.1) 중남미 24,632 2,584 1,978 1,979 2,399 1,954 1,943 2,041 2,193 2,340 2,697 2,498 2,505 2,351 (△7.4) (11.2) (△7.1) (△11.1) (17.9) (8.3) (7.6) (△7.2) (28.2) (24.6) (14.2) (38.2) (25.5) (△9.0) CIS 12,739 1,399 973 926 911 951 951 893 871 1,273 822 847 865 938.0 (13.0) (89.3) (△0.9) (8.0) (△4.7) (△16.2) (△26.2) (△12.4) (△5.3) (21.1) (△34.7) (△35.0) (△28.0) (△33.0) 베트남 53,480 4,314 4,417 4,946 4,919 4,832 4,913 4,630 4,190 4,208 4,831 4,552 5,124 5,123 (△12.3) (△11.0) (△15.4) (4.5) (3.3) (△2.6) (5.7) (△2.6) (11.2) (4.1) (4.4) (19.8) (20.0) (18.8) 인도 17,950 1,427 1,431 1,603 1,638 1,532 1,524 1,589 1,538 1,475 1,513 1,567 1,681 1,549 (△4.9) (△0.1) (△39.4) (△1.7) (1.5) (9.2) (10.5) (6.9) (5.9) (△1.7) (△4.0) (17.8) (24.8) (8.5) - 29 - II. 수입 동향 (잠정치) 가. 수입추이 ① 월별 수입실적 ② 연간 수입액 및 수입증감률 추이 ③ 수입물량 추이 (억 달러, 만 톤, 전년동기대비%) 구 분 ‘23.6 7 8 9 10 11 12 ‘24.1 2 3 4 5 6 물 량 4,524 4,416 4,697 4,648 4,515 4,628 4,894 5,146 4,606 4,437 4,767 4,592 4,278 증감률 1.2 △12.3 △7.6 △0.3 3.6 △0.7 3.1 6.7 △0.2 △12.0 15.1 0.2 △5.4 금액지수 136.5 125.6 130.9 131.5 136.9 133.4 136.1 140.6 123.5 134.2 140.7 137.2 - 물량지수 111.2 104.1 107.8 106.8 109.2 106.9 110.0 114.6 100.3 108.7 113.1 109.4 - * 수입 물량은 관세청 세관 신고상의 중량(톤) 기준이며, 한국은행이 발표하는 수입금액지수 및 수입물량지수는 ‘15년(100) 기준임 (억 달러, 전년동기대비%) 구분 ‘23.6 7 8 9 10 11 12 ‘24.1 2 3 4 5 6 수입액 531 487 510 510 534 520 531 544 481 523 547 532 491 증감률 △11.8 △25.3 △22.7 △16.5 △9.7 △11.6 △10.9 △7.9 △13.2 △12.3 5.4 △2.0 △7.5 일평균 23.1 20.7 21.3 24.3 25.4 21.7 23.6 22.7 23.5 23.2 23.8 24.2 22.8 - 30 - 나. 주요 원자재 동향 ① 주요 에너지자원 수입 추이 (백만 달러, %) 구분 ‘22 ‘23 ‘23.6 ‘24.5 ‘24.6 증감률 (%) 전년동월비 전월비원 유 105,840 86,158 6,114 7,920 6,615 8.2 △16.5 석유제품 26,322 22,926 1,837 2,115 2,189 19.2 3.5 가 스 56,830 41,178 2,310 2,604 2,251 △2.5 △13.5 석 탄 28,116 20,072 1,551 1,170 1,153 △25.7 △1.5 합 계 217,108 170,335 11,812 13,809 12,208 3.4 △11.6 ② 원유 도입단가 및 도입물량 구 분 ‘22 ‘23 ‘23.6 ‘24.5 ‘24.6 증감률 (%) 전년동월비 전월비국제유가(Dubai, $/B) 96.4 82.1 75.0 84.0 82.6 10.1 △1.8 도입단가($/B) 102.6 85.7 79.6 89.8 87.8 10.3 △2.3 도입물량(백만B) 1031.7 1005.8 76.8 88.2 75.4 △1.9 △14.5 수입액(백만$) 105,840 86,158 6,114 7,920 6,615 8.2 △16.5 - 31 - 다. 지역별 6월 수입 추이 (백만 달러, 전년동기대비%) 지역 ’23년 전체 ‘23년 ‘24년 6월 7월 8월 9월 10월 11월 12월 1월 2월 3월 4월 5월 6월중국 142,857 11,800 11,173 11,689 11,143 12,549 12,087 10,887 12,393 9,412 11,399 12,419 12,287 10,937 (△7.6) (△16.7) (△19.2) (△13.4) (△12.1) (△6.4) (△0.3) (△7.8) (△5.7) (△15) (△13.6) (5.3) (△0.7) (△7.3) 미국 71,272 5,531 5,320 5,391 5,122 6,213 6,205 6,279 6,134 5,600 5,975 6,011 6,371 5,495 (△12.9) (△18.3) (△20.5) (△30.7) (△23.1) (△7.2) (△5.0) (△7.6) (△12.3) (△6.8) (△10.5) (9.1) (5.9) (△0.7) 일본 47,656 4,333 3,876 3,657 3,805 3,932 3,718 3,921 3,753 3,721 4,385 4,127 3,461 3,508 (△12.9) (△4.4) (△14.7) (△18.1) (△14.2) (△8.6) (△13.8) (△12.5) (△5.1) (△12.0) (△2.1) (2.4) (△7.0) (△19.0) 아세안 78,033 6,660 6,434 6,646 6,168 6,312 6,127 6,490 7,484 6,200 6,387 6,406 6,060 5,830 (△5.4) (9.6) (△8.6) (△14.5) (△18.4) (△5.1) (△0.9) (△4.4) (4.5) (△10.6) (△7.2) (7.8) (△3.4) (△12.5) EU(27) 67,863 6,558 5,053 5,009 5,580 5,292 5,325 6,002 4,542 4,770 5,556 5,315 5,388 5,641 (△0.5) (16.5) (△9.0) (△14.6) (5.6) (△4.8) (△10.1) (△11.1) (△18.7) (△14.3) (△4.8) (△8.1) (△14.1) (△14.0) 중동 93,802 6,577 6,344 7,797 8,655.4 7,759 7,866 8,014 8,200 7,499 7,900 8,590 8,141 7,706 (△14.3) (△21.7) (△44.8) (△30.6) (△7.9) (△9.6) (△11.6) (△12.2) (△5.0) (△13.4) (△10.0) (18.2) (9.3) (17.2) 중남미 30,154 2,592 2,302 2,217 2,594 2,335 1,984 2,473 2,216 2,369 1,983 2,297 2,579 1,911 (△7.9) (4.1) (△30.7) (△20.5) (△7.0) (△15.1) (△20.3) (△12.3) (△22.9) (△7.7) (△33.0) (△11.8) (△2.9) (△26.3) CIS 13,396 1,226 1,234 867 837 840 875 848 873 685 835 697 980 523 (△34.7) (△21.5) (△1.9) (△39.2) (△26.3) (△41.1) (△45.0) (△48.1) (△25.8) (△45.6) (△43.0) (△46.6) (△32.9) (△57.3) 베트남 25,942 2,036 2,276 2,412 2,256 2,266 1,995 2,105 2,653 2,126 2,314 2,248 2,039 2,199 (△2.9) (2.7) (2.2) (△13.1) (△1.1) (7.3) (2.4) (12.7) (10.5) (3.7) (△0.6) (18.8) (6.0) (8.0) 인도 6,728 554 545 596 552 598 604 540 544 557 495 520 480 519 (△24.4) (△35.2) (△35.5) (△12.4) (△4.4) (14.7) (12.3) (8.6) (0.0) (12.0) (△19.5) (0.1) (△14.7) (△6.3) - 32 - III. 무역수지 동향 (잠정치) ① 월별 무역수지 ② 주요 국가별 무역수지 (억 달러) 지역 ‘23년 전체 ‘23년 ‘24년 6월 7월 8월 9월 10월 11월 12월 1월 2월 3월 4월 5월 6월중국 △180.1 △13.0 △12.5 △11.7 △1.5 △15.5 △7.3 △0.1 △16.9 2.3 △8.8 △19.4 △9.1 △2.4 미국 444.7 40.7 39.9 35.7 49.6 38.6 47.4 50.0 41.1 42.0 49.2 54.0 45.6 55.2 일본 △186.0 △17.8 △15.1 △12.9 △12.9 △14.4 △11.5 △14.0 △12.1 △13.5 △22.6 △16.9 △8.3 △11.3 ASEAN 312.2 18.9 24.4 30.2 32.4 42.2 37.0 30.0 16.2 15.7 25.8 31.0 39.1 29.0 EU(27) 4.1 △3.8 5.8 5.4 1.5 △2.7 1.4 △9.7 11.6 8.9 1.5 3.3 3.3 △5.8 중동 △750.3 △49.2 △48.6 △63.6 △72.7 △62.3 △64.7 △62.6 △65.3 △60.6 △63.4 △69.2 △66.4 △60.3 중남미 △55.7 △0.1 △3.2 △2.4 △2.0 △3.8 △0.4 △4.7 △0.2 △0.3 7.1 2.0 △0.7 4.4 CIS △6.4 1.7 △2.6 0.6 0.7 1.1 0.8 0.4 △0.0 5.9 △0.1 1.5 △1.2 4.1 베트남 275.9 22.8 21.4 25.3 26.6 25.7 29.3 25.6 15.4 20.8 25.2 23.0 30.9 29.2 인도 112.2 8.7 8.9 10.1 10.9 9.3 9.2 10.5 9.9 9.2 10.2 10.5 12.0 10.3 이 보도 자료와 관련하여 보다 자세한 내용이나 취재를 원하시면 산업통상자원부 수출입과 여수항 사무관(☎ 044-203-4043)에게 연락주시기 바랍니다. (억 달러) 구 분 ‘23.6 7 8 9 10 11 12 ‘24.1 2 3 4 5 6 무역수지 12 17 10 37 15 36 45 4 41 43 15 49 80 - 33 - 참고 1 월별 수출입 추이 (전년비교) ① 수출증감률(%) ② 수입증감률(%) ③ 무역수지(억 달러) - 34 - 참고 2 연도별 수출입 실적 통계 (통관기준, 백만 달러, 전년동기대비%) 수 출 (FOB) 수 입 (CIF) 무역수지 증감률 증감률 2021년 644,400 25.7 615,093 31.5 29,307 1/4 146,405 12.5 136,604 12.4 9,801 2/4 156,730 42.0 149,231 37.7 7,499 3/4 164,540 26.5 156,894 37.5 7,647 4/4 176,725 24.5 172,365 39.4 4,360 2022년 683,585 6.1 731,370 18.9 -47,785 1/4 173,398 18.4 177,900 30.2 -4,502 2/4 177,114 13.0 183,531 23.0 -6,417 3/4 174,024 5.8 192,300 22.6 -18,276 4/4 159,049 -10.0 177,638 3.1 -18,589 1 55,455 15.5 60,607 36.3 -5,151 2 54,156 21.1 53,482 26.1 674 3 63,787 18.8 63,811 28.3 -24 4 57,843 12.9 60,213 18.3 -2,370 5 61,591 21.4 63,168 31.8 -1,577 6 57,680 5.3 60,150 19.3 -2,470 7 60,242 8.6 65,260 21.6 -5,018 8 56,606 6.5 66,028 28.0 -9,422 9 57,176 2.3 61,013 18.2 -3,837 10 52,428 -5.8 59,167 9.9 -6,739 11 51,772 -14.2 58,848 2.6 -7,076 12 54,849 -9.7 59,623 -2.5 -4,774 2023년 632,226 -7.5 642,572 -12.1 -10,346 1/4 151,216 -12.8 174,044 -2.2 -22,827 2/4 155,783 -12.0 159,247 -13.2 -3,464 3/4 157,103 -9.7 150,720 -21.6 6,382 4/4 168,124 5.7 158,561 -10.7 9,563 1 46,339 -16.4 59,037 -2.6 -12,698 2 49,995 -7.7 55,370 3.5 -5,375 3 54,882 -14.0 59,636 -6.5 -4,754 4 49,431 -14.5 51,940 -13.7 -2,509 5 52,054 -15.5 54,251 -14.1 -2,197 6 54,298 -5.9 53,055 -11.8 1,243 7 50,458 -16.2 48,738 -25.3 1,720 8 51,994 -8.1 51,010 -22.7 984 9 54,651 -4.4 50,973 -16.5 3,678 10 54,990 4.9 53,441 -9.7 1,549 11 55,561 7.3 51,998 -11.6 3,563 12 57,573 5.0 53,123 -10.9 4,450 2024년 1/4 163,517 8.1 154,723 -11.1 8,794 2/4 171,290 10.0 156,981 -1.4 14,309 1 54,758 18.2 54,372 -7.9 386 2 52,192 4.4 48,078 -13.2 4,114 3 56,567 3.1 52,273 -12.3 4,294 4 56,175 13.6 54,721 5.4 1,454 5 58,042 11.5 53,187 -2.0 4,855 6 57,072 5.1 49,073 -7.5 7,999 - 35 - 참고 3 세부 품목 예시 품 목 명 세 부 품 목 (예시) 선박류 선박(여객선, 화물선, 예인선 등), 해양구조물(해양플랜트), 선박용부품(선박용 증기터빈, 엔진 등) 무선통신기기 휴대폰, 위성방송수신기, 레이더, 리모콘, 안테나, 휴대폰 부품 일반기계 건설기계(굴삭기, 휠로더 등), 공작기계(머시닝센터 등), 냉동공조, 보일러 금형, 농기계 등석유화학 기초유분(에틸렌, 프로필렌), 석유화학중간원료(스틸렌, 오토크실렌 등), 합성수지(폴리프로필렌, 염화비닐수지 등), 합성고무 철강제품 판재류(열연강판, 냉연강판, 아연도강판 등), 강관, 철구조물(교량, 철탑 등) 반도체 집적회로 및 개별소자 반도체, 실리콘웨이퍼 자동차 승용차, 화물차, 특장차(소방차, 사다리차, 탱크로리 등) 석유제품 휘발유, 경유, 제트유 및 등유, 나프타, 중유, 윤활유 디스플레이 LCD(액정디스플레이), OLED(유기발광다이오드), PDP(플라즈마디스플레이) 섬유류 섬유원료(폴리에스터, 나일론 등), 섬유사(면사 등), 직물(화섬직물, 편직물 등), 섬유제품(셔츠, 스웨터, 운동복, 스커트, 양말 등) 가 전 TV, 스피커, 냉장고, 세탁기, 에어컨, 조명기기 등 자동차부품 라디에이터, 배터리, 클러치, 변속레버, 배기관 등 컴퓨터 Solid State Drive, 노트북, 데스크탑, 모니터, 프린터, 스캐너, 컴퓨터부품(메인보드) 바이오헬스 의약품(원료의약품, 완제의약품), 의료기기(초음파영상진단기기, 치과용임플란트, 콘택트렌즈 등) 이차전지 리튬이온전지, 납축전지 등 - 36 - 참고 4 6.1~25일 실적 기준 분석 가. 수 출 ① 주요 품목별 수출 (6.1~25일 기준) (백만 달러, 전년동기대비%) 2023년 2024년 6.1 ~ 6.25 1.1 ~ 6.25 금액 증감률 비중 금액 증감률 금액 증감률 비중 전체 수출 632,226 -7.5 100.0 45,343 10.1 323,077 9.9 100.0 ㅇ 석유제품 51,999 -17.3 8.2 3,071 15.9 25,918 8.5 8.0 ㅇ 화 공 품 95,823 -10.2 15.2 6,336 0.9 46,676 -2.1 14.4 - 석유화학 45,704 -15.9 7.2 3,163 12.4 23,591 5.0 7.3 ㅇ 철강제품 35,192 -8.5 5.6 2,090 -13.3 16,154 -7.9 5.0 ㅇ 비철금속 13,303 -17.1 2.1 1,015 12.1 6,220 -6.2 1.9 ㅇ 일반기계 53,434 4.6 8.5 3,460 -0.8 25,550 -0.4 7.9 - 건설광산기계 7,278 1.5 1.2 386 -30.8 2,881 -27.4 0.9 ㅇ 정밀기계 9,651 -12.3 1.5 917 37.6 5,276 23.1 1.6 ㅇ 자 동 차 70,864 31.1 11.2 4,705 1.3 35,514 4.3 11.0 - 승 용 차 44,054 23.8 7.0 3,228 13.1 22,571 7.9 7.0 ㅇ 자동차부품 22,954 -1.6 3.6 1,470 -4.1 11,032 -1.2 3.4 ㅇ 선 박 류 21,792 19.9 3.4 1,378 -37.1 11,595 31.2 3.6 ㅇ 전자・전기 196,465 -18.1 31.1 16,482 35.1 108,726 28.3 33.7 - 산업용전자 36,167 -21.5 5.7 2,391 9.4 17,671 7.4 5.5 . 무선통신기기 15,465 -10.2 2.4 863 0.9 6,750 -2.1 2.1 . 컴퓨터 7,449 -53.3 1.2 709 38.0 4,759 39.1 1.5 . 컴퓨터부품 489 3.4 0.1 31 34.3 244 12.2 0.1 - 가정용전자 7,944 -1.0 1.3 548 4.8 4,036 4.4 1.2 - 전자부품 137,275 -20.2 21.7 12,359 46.6 79,380 38.8 24.6 . 반도체 98,630 -23.7 15.6 9,548 62.1 61,870 53.9 19.2 . 액정디바이스 4,471 -23.5 0.7 349 21.6 2,564 39.4 0.8 - 중전기기 235 -11.7 0.0 16 11.9 114 3.2 0.0 ㅇ 플라스틱 9,900 -7.0 1.6 715 1.2 5,173 9.0 1.6 ㅇ 타 이 어 3,296 1.2 0.5 270 19.3 1,761 5.5 0.5 ㅇ 가죽․모피 321 -21.9 0.1 23 0.2 168 3.5 0.1 ㅇ 섬 유 류 10,915 -11.3 1.7 735 -5.1 5,193 -3.8 1.6 - 섬 유 사 1,196 -17.5 0.2 80 -5.7 540 -13.5 0.2 - 섬유직물 5,156 -14.9 0.8 350 -7.2 2,514 -2.4 0.8 - 섬유제품 3,422 -5.4 0.5 230 -2.8 1,607 -1.8 0.5 ㅇ 생활용품 8,583 -0.9 1.4 640 16.9 4,755 18.0 1.5 - 37 - ② 주요 지역별 수출 (6.1~25일 기준) (백만 달러, 전년동기대비%) 2023년 2024년 6.1 ~ 6.25 1.1 ~ 6.25 금액 증감률 비중 금액 증감률 금액 증감률 비중 전체 수출 632,226 -7.5 100.0 45,343 10.1 323,077 9.9 100.0 선 진 국 298,593 -3.0 47.2 21,949 16.1 159,611 17.1 49.4 개 도 국 331,629 -11.3 52.5 23,013 3.8 162,013 3.4 50.1 ㅇ 아 시 아 335,509 -14.6 53.1 24,710 18.0 171,879 13.5 53.2 - 중 국 124,818 -19.9 19.7 8,803 7.8 61,521 6.4 19.0 - 홍 콩 25,194 -8.9 4.0 1,842 30.5 16,843 82.1 5.2 - 일 본 29,001 -5.2 4.6 1,979 2.9 14,092 3.6 4.4 - ASEAN 109,123 -12.6 17.3 7,921 18.0 53,899 8.6 16.7 . 싱 가 폴 18,752 -7.2 3.0 1,102 11.7 9,085 12.6 2.8 . 인 니 9,140 -10.5 1.4 591 -7.9 3,720 -18.8 1.2 . 베 트 남 53,480 -12.3 8.5 4,284 27.1 27,189 13.9 8.4 . 태 국 7,548 -12.1 1.2 493 -0.3 3,661 -4.0 1.1 - 대 만 20,179 -23.0 3.2 2,339 125.2 12,240 45.5 3.8 - 인 도 17,950 -4.9 2.8 1,256 19.4 9,030 9.3 2.8 ㅇ 북 미 124,131 5.5 19.6 9,785 21.4 67,533 18.5 20.9 - 미 국 115,696 5.4 18.3 9,104 23.4 62,387 18.1 19.3 - 캐 나 다 8,434 7.6 1.3 681 -0.6 5,146 23.4 1.6 ㅇ 유 럽 91,993 1.1 14.6 5,457 -11.8 44,319 -5.3 13.7 - 영 국 5,958 -6.0 0.9 430 10.4 3,377 9.6 1.0 - E U(27) 68,188 0.2 10.8 3,987 -15.3 32,425 -5.6 10.0 . 독 일 10,317 2.5 1.6 551 -43.4 4,785 -6.5 1.5 . 프 랑 스 5,510 4.9 0.9 380 -20.9 2,324 -16.6 0.7 . 이탈리아 5,016 -2.3 0.8 296 -13.2 2,379 -9.3 0.7 ㅇ 러 시 아 6,133 -3.1 1.0 304 -3.0 2,404 -28.6 0.7 ㅇ 중 동 18,798 7.3 3.0 1,323 7.1 9,159 -2.7 2.8 - 사 우 디 5,325 9.4 0.8 401 10.3 2,620 1.1 0.8 ㅇ 중 남 미 24,631 -7.4 3.9 1,823 -12.7 14,056 18.7 4.4 - 브 라 질 4,344 -12.7 0.7 359 19.5 2,597 20.9 0.8 - 멕 시 코 12,222 -3.4 1.9 919 6.4 6,623 14.5 2.0 - 칠 레 1,246 -17.5 0.2 52 -39.8 699 15.9 0.2 ㅇ 대 양 주 27,584 3.6 4.4 1,327 -25.8 11,223 -9.9 3.5 - 호 주 17,791 -5.1 2.8 951 -17.8 7,946 -2.5 2.5 ㅇ 아 프 리 카 9,170 -18.2 1.5 896 3.9 4,745 2.2 1.5 ㅇ 브 릭 스 153,245 -17.6 24.2 10,722 9.1 75,551 5.5 23.4 * 선진국·개도국은 IMF(2014년) 기준 - 38 - ③ 주요 지역의 품목별 수출 (6.1~25일 기준) 주요 지역 '24.6.1~25일 증감률 증가 품목 감소 품목 중 국 7.8 가전 39.5%, 반도체 36.3%, 디스플레이 24.1% 자동차 △30.6%, 이차전지 △30.0%, 컴퓨터 △22.8% 미 국 23.4 반도체 215.4%, 컴퓨터 112.4%, 석유화학 50.0% 무선통신기기 △47.0%, 선박 △28.5%, 철강 △10.2%, 일 본 2.9 자동차 209.8%, 컴퓨터 83.7%, 선박 74.9% 가전 △33.0%, 이차전지 △30.4%, 일반기계 △25.6% E U(27) △15.3 컴퓨터 42.6%, 반도체 41.8%, 석유화학 19.1% 석유제품 △68.5%, 자동차 △48.3%, 선박 △45.7% 아세안 18.0 반도체 51.1%, 컴퓨터 43.9%, 석유화학 32.2% 철강 △19.5%, 일반기계 △17.9%, 이차전지 △17.8% 중 동 7.1 디스플레이 132.0%, 컴퓨터 88.1%, 자동차부품 16.2% 반도체 △75.5%, 석유제품 △45.8%, 선박 △36.7% 중남미 △12.7 반도체 100.4%, 디스플레이 43.7%, 석유제품 36.6% 선박 △58.7%, 자동차 △31.4%, 철강 △28.6% - 39 - 나. 수 입 ① 주요 품목별 수입 (6.1~25일 기준) (백만 달러, 전년동기대비%) 2023년 2024년 6.1 ~ 6.25 1.1 ~ 6.25 금액 증감률 비중 금액 증감률 금액 증감률 비중 전체 수입 642,572 -12.1 100.0 42,153 0.9 304,783 -5.3 100.0 ㅇ 농림수산물 45,955 -9.7 7.2 3,012 -4.4 22,078 -4.7 7.2 - 농 산 물 24,909 -8.8 3.9 1,686 -5.0 12,139 -2.6 4.0 . 양 곡 1,939 -26.2 0.3 143 7.9 989 3.9 0.3 - 임 산 물 3,573 -22.9 0.6 240 -0.6 1,629 -9.7 0.5 - 수 산 물 6,083 -8.6 0.9 351 -2.8 2,697 -14.1 0.9 ㅇ 광 산 물 197,010 -20.3 30.7 11,962 5.2 94,131 -5.7 30.9 - 금속광물 23,405 -13.2 3.6 1,514 -14.1 11,594 -0.6 3.8 - 원 유 86,158 -18.7 13.4 5,575 17.2 42,953 4.8 14.1 - 석유제품 23,162 -13.3 3.6 1,835 23.8 12,401 15.0 4.1 - L N G 36,049 -27.9 5.6 1,571 -3.2 14,562 -32.1 4.8 ㅇ 화 공 품 70,784 -8.1 11.0 4,239 -10.6 30,617 -16.6 10.0 ㅇ 섬 유 류 18,876 -5.2 2.9 1,095 2.8 8,707 0.9 2.9 - 섬 유 사 1,799 -17.0 0.3 121 2.5 881 -3.1 0.3 - 섬유직물 2,136 -11.3 0.3 140 -7.8 992 -5.7 0.3 - 섬유제품 14,745 -2.7 2.3 822 5.0 6,741 2.5 2.2 ㅇ 철강・금속 42,858 -12.3 6.7 2,989 -3.1 20,787 -6.5 6.8 - 철강제품 22,554 -9.6 3.5 1,368 -18.2 10,641 -10.3 3.5 - 비철금속 19,238 -15.4 3.0 1,539 15.0 9,609 -2.5 3.2 ㅇ기 계 류 86,342 -2.6 13.4 6,308 -2.5 40,675 -7.9 13.3 - 정밀기계 23,076 -12.0 3.6 1,708 -10.8 10,998 -12.8 3.6 - 수송기계 32,503 5.9 5.1 2,341 -5.2 14,614 -10.1 4.8 . 승용차 6,447 -13.6 1.0 354 -24.8 2,151 -44.5 0.7 . 항공기 등 6,003 51.6 0.9 449 71.5 2,367 -9.4 0.8 ㅇ 전자・전기 149,428 -9.5 23.3 10,375 6.1 72,624 0.8 23.8 - 산업용전자 41,553 -9.5 6.5 2,861 16.6 19,131 -5.6 6.3 - 가정용전자 8,119 -5.0 1.3 614 6.2 4,089 3.0 1.3 - 전자부품 83,190 -11.5 12.9 5,679 -0.8 41,322 3.8 13.6 . 반도체 62,371 -16.6 9.7 4,460 4.6 32,694 10.2 10.7 - 40 - ② 주요 지역별 수입 (6.1~25일 기준) (백만 달러, 전년동기대비%) 2023년 2024년 6.1 ~ 6.25 1.1 ~ 6.25 금액 증감률 비중 금액 증감률 금액 증감률 비중 전체 수입 642,572 -12.1 100.0 42,153 0.9 304,783 -5.3 100.0 선 진 국 272,789 -12.0 42.5 18,422 0.3 130,885 -4.6 42.9 개 도 국 366,666 -11.5 57.1 23,654 2.3 173,324 -5.1 56.9 ㅇ 아 시 아 306,340 -9.2 47.7 19,951 -2.4 146,681 -3.4 48.1 - 중 국 142,857 -7.6 22.2 9,481 2.1 67,390 -4.8 22.1 - 홍 콩 1,832 -2.4 0.3 81 -30.2 1,300 47.9 0.4 - 일 본 47,656 -12.9 7.4 3,032 -11.8 22,480 -5.8 7.4 - ASEAN 78,033 -5.4 12.1 4,958 -7.0 37,494 -2.7 12.3 . 싱 가 폴 11,179 8.0 1.7 552 -32.7 4,959 -10.8 1.6 . 인 니 12,146 -22.8 1.9 641 -23.4 6,181 -3.3 2.0 . 베 트 남 25,942 -2.9 4.0 1,865 18.3 13,244 8.8 4.3 . 태 국 7,367 -6.5 1.1 511 -7.3 3,458 -6.9 1.1 - 대 만 24,371 -13.8 3.8 1,882 27.1 13,491 16.3 4.4 - 인 도 6,728 -24.4 1.0 432 -0.6 3,028 -4.6 1.0 ㅇ 북 미 77,467 -14.2 12.1 5,387 13.0 38,371 -1.0 12.6 - 미 국 71,272 -12.9 11.1 4,873 11.9 34,964 -1.7 11.5 - 캐 나 다 6,195 -27.5 1.0 514 24.4 3,407 6.9 1.1 ㅇ 유 럽 88,800 -7.8 13.8 6,145 -5.1 39,438 -12.2 12.9 - 영 국 5,148 -10.9 0.8 364 21.3 2,268 -5.7 0.7 - E U(27) 67,863 -0.5 10.6 4,911 -3.2 30,481 -10.7 10.0 . 독 일 23,611 0.0 3.7 1,722 -9.1 10,711 -11.3 3.5 . 프 랑 스 8,066 4.7 1.3 646 31.4 3,647 -3.6 1.2 . 이탈리아 8,331 -0.3 1.3 575 2.4 3,902 -7.0 1.3 ㅇ 러 시 아 8,892 -40.0 1.4 408 -35.0 3,249 -32.7 1.1 ㅇ 중 동 93,802 -14.3 14.6 6,540 29.3 46,870 2.2 15.4 - 사 우 디 32,763 -21.3 5.1 1,835 1.2 15,329 -1.8 5.0 ㅇ 중 남 미 30,154 -7.9 4.7 1,596 -26.4 13,040 -17.6 4.3 - 브 라 질 6,724 -15.2 1.0 245 -46.0 3,336 -7.0 1.1 - 멕 시 코 7,631 -11.0 1.2 437 -26.6 3,338 -15.2 1.1 - 칠 레 7,572 11.3 1.2 385 -36.4 2,628 -37.6 0.9 ㅇ 대 양 주 36,057 -26.4 5.6 2,090 -7.5 16,512 -14.1 5.4 - 호 주 32,823 -26.9 5.1 1,870 -10.9 15,122 -13.2 5.0 ㅇ 아 프 리 카 7,484 -19.7 1.2 395 -1.1 3,396 -7.9 1.1 ㅇ 브 릭 스 165,202 -11.3 25.7 10,567 -2.2 77,003 -6.6 25.3 * 선진국·개도국은 IMF(2014년) 기준 - 41 - ③ 주요 지역의 품목별 수입 (6.1~25일 기준) '24.6.1~25일 증감률 증가 품목 감소 품목 중 국 2.1 자동차 42.5%, 컴퓨터 40.8%, 반도체 19.9% 선박 △77.4%, 이차전지 △50.7%, 무선통신기기 △30.2% 미 국 11.9 무선통신기기 140.4%, 반도체 30.7%, 일반기계 20.8% 자동차 △59.7%, 이차전지 △44.2%, 석유화학 △37.4%, 일 본 △11.8 선박 129.6%, 석유제품 48.0%, 일반기계 0.9% 디스플레이 △60.7%, 철강 △36.9%, 반도체 △36.3% E U(27) △3.2 자동차부품 28.9%, 일반기계 12.1%, 반도체 10.5% 자동차 △25.7%, 가전 △20.4%, 선박 △16.3% 아세안 △7.0 컴퓨터 80.5%, 일반기계 23.4%, 무선통신기기 22.2% 선박 △99.3%, 자동차 △97.0%, 석유제품 △57.7% 중 동 29.3 바이오헬스 155.2%, 반도체 124.6%, 디스플레이 91.4% 컴퓨터 △80.8%, 자동차 △76.8%, 무선통신기기 △28.0% 중남미 △26.4 석유화학 228.6%, 무선통신기기 218.8%, 석유제품 99.0% 선박 △98.9%, 이차전지 △38.4%, 자동차부품 △31.8% - 42 - 다. 무역수지 (6.1~25일 기준) (백만 달러) 2022년 2023년 2024년 6.1 ~ 6.25 1.1 ~ 6.25 무역수지 수 출 수 입 무역수지 수 출 수 입 무역수지 무역수지 총 계 -47,785 632,226 642,572 -10,346 45,343 42,153 3,190 18,294 선 진 국 -2,085 298,593 272,789 25,804 21,949 18,422 3,527 28,726 개 도 국 -40,217 331,629 366,666 -35,037 23,013 23,654 -641 -11,311 ㅇ 아 시 아 55,582 335,509 306,340 29,169 24,710 19,951 4,759 25,198 - 중 국 1,213 124,818 142,857 -18,039 8,803 9,481 -678 -5,869 - 홍 콩 25,773 25,194 1,832 23,362 1,842 81 1,761 15,543 - 일 본 -24,106 29,001 47,656 -18,655 1,979 3,032 -1,053 -8,388 - ASEAN 42,360 109,123 78,033 31,090 7,921 4,958 2,963 16,405 . 싱 가 폴 9,857 18,752 11,179 7,573 1,102 552 550 4,126 . 인 니 -5,519 9,140 12,146 -3,006 591 641 -50 -2,461 . 베 트 남 34,239 53,480 25,942 27,538 4,284 1,865 2,419 13,945 . 태 국 707 7,548 7,367 181 493 511 -18 203 - 대 만 -2,077 20,179 24,371 -4,192 2,339 1,882 457 -1,251 - 인 도 9,973 17,950 6,728 11,222 1,256 432 824 6,002 ㅇ 북 미 27,281 124,131 77,467 46,664 9,785 5,387 4,398 29,162 - 미 국 27,981 115,696 71,272 44,424 9,104 4,873 4,231 27,423 - 캐 나 다 -700 8,434 6,195 2,239 681 514 167 1,739 ㅇ 유 럽 -5,392 91,993 88,800 3,193 5,457 6,145 -688 4,881 - 영 국 566 5,958 5,148 810 430 364 66 1,109 - E U(27) -118 68,188 67,863 325 3,987 4,911 -924 1,944 . 독 일 -13,547 10,317 23,611 -13,294 551 1,722 -1,171 -5,926 . 프 랑 스 -2,449 5,510 8,066 -2,556 380 646 -266 -1,323 . 이탈리아 -3,222 5,016 8,331 -3,315 296 575 -279 -1,523 ㅇ 러 시 아 -8,489 6,133 8,892 -2,759 304 408 -104 -845 ㅇ 중 동 -91,935 18,798 93,802 -75,004 1,323 6,540 -5,217 -37,711 - 사 우 디 -36,775 5,325 32,763 -27,438 401 1,835 -1,434 -12,709 ㅇ 중 남 미 -6,149 24,631 30,154 -5,523 1,823 1,596 227 1,016 - 브 라 질 -2,954 4,344 6,724 -2,380 359 245 114 -739 - 멕 시 코 4,077 12,222 7,631 4,591 919 437 482 3,285 - 칠 레 -5,292 1,246 7,572 -6,326 52 385 -333 -1,929 ㅇ 대 양 주 -22,394 27,584 36,057 -8,473 1,327 2,090 -763 -5,289 - 호 주 -26,176 17,791 32,823 -15,032 951 1,870 -919 -7,176 ㅇ 아 프 리 카 1,885 9,170 7,484 1,686 896 395 501 1,349 ㅇ 브 릭 스 -258 153,245 165,202 -11,957 10,722 10,567 155 -1,452

'보도자료' 카테고리의 다른 글

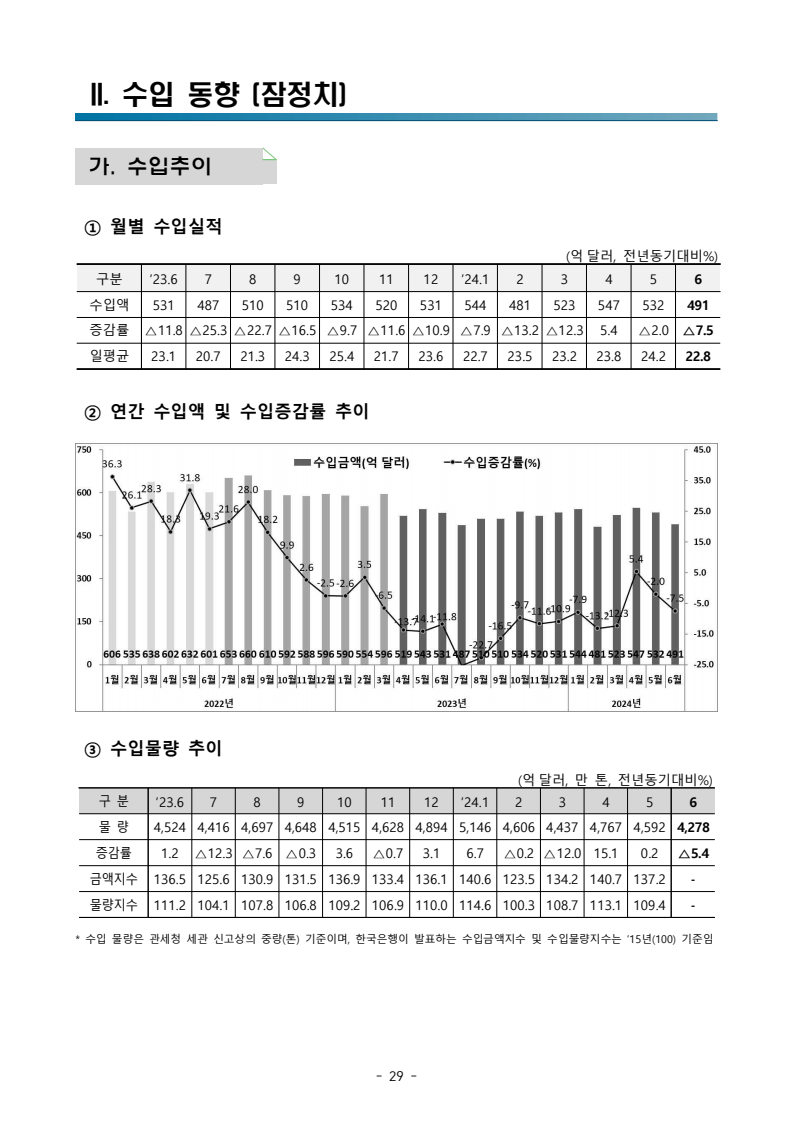

| 메디톡 ‘MDTI’ 코인, 디지파이넥스 거래소에 상장 (0) | 2024.07.01 |

|---|---|

| 경기도, K-컬처밸리 사업관련 기자회견문 (0) | 2024.07.01 |

| 정부조직 개편방안 발표 (2) | 2024.07.01 |

| 통계청, 2024년 5월 온라인쇼핑동향 (1) | 2024.07.01 |

| 국토교통부, 도시를 새롭게… 공간혁신구역 선도사업 후보지 16곳 선정 (1) | 2024.07.01 |

댓글